tillräckligt med Robo-rådgivare redan

på college var jag en finansdirektör innan jag bytte till datavetenskap. Gifta Finans och teknik tillsammans och du får något som kallas fintech, vilket innebär att jag skulle älska robo-rådgivare, att gyllene barn fintech, höger?

sajterna som Betterment och Wealthfront som investerar dina pengar med hjälp av sofistikerade datoralgoritmer som senast jag kollade varje personlig finansbloggare marknadsförde. Jag använder dem inte, och här är varför.

låt oss säga att du är 25 och du har $3,000 du vill investera. Du börjar fråga vad du ska göra och folk säger, ” investera? Du kan dö i morgon … åka till Vegas i helgen.”

Du är smart så att du inte lyssnar på den personen och Istället bestämmer dig för att använda förbättring. Du registrerar dig och sätter in dina $3,000, och medan du är på det ställer du in en extra $300-investering varje månad eftersom du vet att automatisk investering är det som gör dig rik.

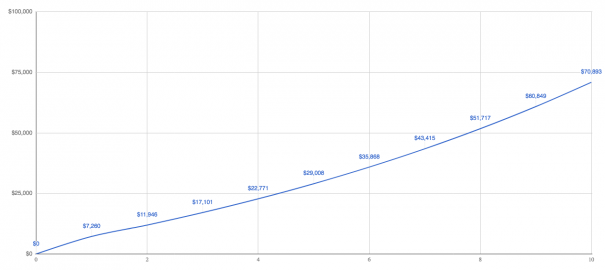

Okej, låt oss spola framåt 10 år.

dina investeringar är värda $70,893. (För enkelhetens skull, låt oss anta en 10% avkastning.)

men håll på, förbättring är inte gratis. På den billigaste nivån debiterar de dig en 0.25% avgift – för att investera dina pengar i Vanguard indexfonder. Ja, visste du att det är vad de mest gör bakom kulisserna?

Här Vill jag visa dig ett riktigt enkelt sätt att tänka på avgifter som du kan använda för alla investeringar. Dra av avgiften från avkastningen för att få den avkastning du gör. I det här fallet blir det 9,75%.

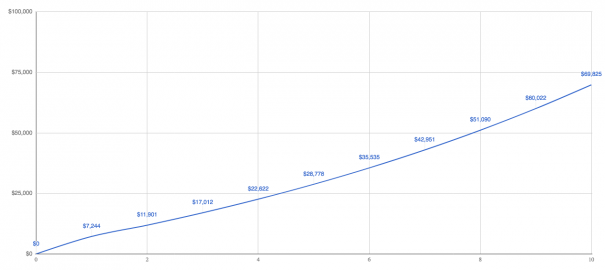

Vid 9,75% är dina investeringar värda $69,825 vilket innebär att du förlorar $1,000 till avgifter. Inte illa. Men förbättring betalar inte heller någon av indexfondavgifterna för dig-nu måste du betala dem.

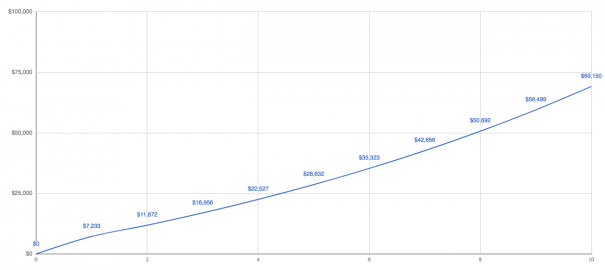

hur mycket? I genomsnitt är de ytterligare 0.16% vilket gör all-in-avgiften 0.41%. Nu gör du en 9,59% avkastning.

dina investeringar är värda $69,150, och du kanske tänker att betala ett par tusen dollar i avgifter är inte en stor affär eftersom robo-rådgivare gör det enkelt att investera för dig — det är värt kostnaden.

Låt mig visa dig ett annat sätt att tänka på detta.

låt oss säga att du har några stora håriga mål som att spara $1 miljon eftersom du vet att ha $1 miljon kommer att generera $40,000 i passiv inkomst varje år och du har äntligen friheten att göra vad du vill i livet.

för att komma till $1 miljoner måste du investera mer-mycket mer.

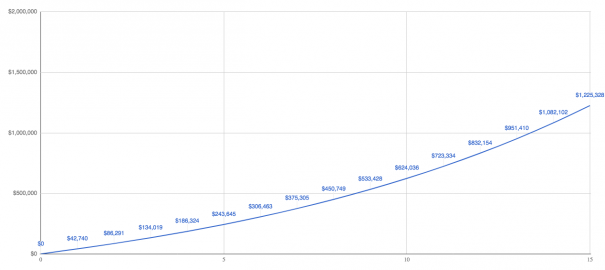

du börjar investera samma $3,000 men nu ska du investera ytterligare $ 3,000 varje månad. Ja, det är mycket pengar, men det är här Saker blir intressanta.

om 15 år kommer du att sluta med $1.2 miljoner, och du kan äntligen sluta ditt själskrossande jobb.

okej, men hur mycket betalar du förbättring av avgifter på den $1.2 miljoner? De skumma av $3,720 per år, och om du tänker, ”Så vad, jag är miljonär”, då ska jag berätta att det är viktigt.

Här är varför. Om du hade dina $ 1.2 miljoner investerade direkt med Vanguard kan du ha ett par indexfonder: en aktieindexfond som VTSAX med en avgift på 0.04% och en obligationsindexfond som VBTLX med en avgift på 0.05%.

Vanguard skulle skumma av om $ 600, vilket lägger en extra $3,120 i fickan.

att säga det på ett annat sätt, när du bor på $40,000 per år och du betalar ytterligare $3,120 i avgifter som ytterligare $3,120 i avgifter är en jättestor 7.8% bit av din $40,000. Vettigt?

naturligtvis kommer robo-rådgivare att säga att du får mer värde genom att betala dem högre avgifter. Låt oss prata om fördelarna de tout, och du kan bestämma själv.

tjäna mer per år

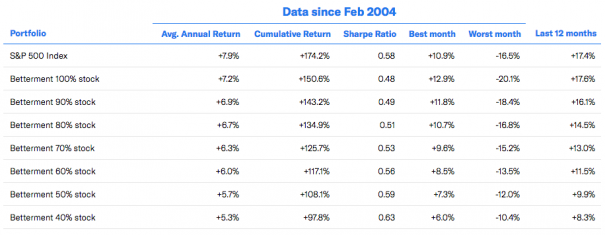

hela tanken med robo-rådgivare är att investera i lågprisindexfonder. Du vet, de som inte försöker slå marknaden som aktiva medel, men helt enkelt matcha den. Så varför kan inte förbättring matcha marknaden?

deras All-stock portfölj underpresterar marknaden med 0.8%. Vad händer? De matchar inte marknaden eftersom de investerar utanför USA och du kan göra fallet för att ha några av dina pengar investerade utanför USA, men människor som Jack Bogle — grundaren av Vanguard — tycker inte att det är nödvändigt.han säger: ”jag skulle inte investera utanför USA Om någon vill investera 20 procent eller mindre av sin portfölj utanför USA, det är bra. Jag skulle inte göra det, men om du vill, det är bra.”

okej, men varför skulle inte Bogle vilja investera utanför USA? Warren Buffett säger det bäst i sin 2016 års brev till Berkshire Hathaway aktieägare:

”American business — och därmed en korg av aktier — är praktiskt taget säker på att vara värt mycket mer under de kommande åren. Innovation, produktivitetsvinster, entreprenörsanda och ett överflöd av kapital kommer att se till det.”

Om du är hausse på USA är det inte meningsfullt att investera någon annanstans.

sänka skatter

Skatteförlustskörd är en riktigt stor försäljningsplats för robo-rådgivare, för när jag svarade på en fråga om robo-rådgivare skickade du mig e-postmeddelanden som sa att jag inte pratade om TLH så låt oss prata om TLH.

Robo-rådgivare implementerar TLH genom att sälja en investering som har gått ner i pris och sedan använda kontanterna för att köpa en liknande men inte identisk investering.

du slutar med ungefär samma investeringar men nu har du en skatteförlust, och du kan använda den skatteförlusten för att kompensera vanlig inkomst med upp till $3000 per år.

Om du vill veta mer Hur robo-rådgivare implementerar TLH Läs detta från Rob på FutureAdvisor (han är en medläsare), eller det här vitboken från Betterment där de avslöjar TLH är inte perfekt:

”faktorer som kommer att avgöra den faktiska nyttan av TLH+ inkluderar, men är inte begränsade till, marknadsresultat, portföljens storlek, portföljens aktieexponering, frekvensen och storleken på insättningar i portföljen, tillgången på realisationsvinster och intäkter som kan kompenseras av skördade förluster, de skattesatser som gäller för investeraren under ett visst skatteår och under kommande år, i vilken utsträckning relevanta tillgångar i portföljen doneras till välgörenhet eller testamenteras till arvingar och den tid som förflutit före likvidation av tillgångar som inte avyttras på detta sätt.”

förbättring gör påståendet att TLH kommer att lägga till nästan 1% per år i avkastning. Evig. Jag tycker att det är svårt att tro, för det som börjar hända är att du får slut på möjligheter att ta förluster. Varför? Av den enkla anledningen att marknaderna går upp över tiden.

När du tar förluster just nu är det du verkligen gör att återställa din kostnadsbas lägre och lägre, men så småningom går marknaden upp och det betyder att det inte finns några förluster kvar att skörda — om du inte ständigt investerar mycket nya pengar. Vettigt?naturligtvis säger robo-rådgivare att deras dagliga TLH är ett stort värde, men det har varit mycket forskning som tyder på annat från riktigt smarta människor som Michael Kitces. Jag menar, även Rick Ferri föreslår livscykelfonder istället.

Nu säger dessa människor inte att TLH inte är meningsfullt, eller att det inte sparar pengar. Vad de säger är att fördelarna inte är så tydliga som de flesta robo-rådgivare föreslår, och det finns många saker att tänka på som att undvika vissa medel i dina andra investeringskonton så att du inte fastnar i tvättförsäljningsregler.

och en sak till. När du klämmer på en $10-förlust från varje position kommer det att generera en löjlig 55-sida 1099-B som din skatteprogramvara chokes på varje år. Så det är det.

Sänkningsavgifter

Ja, förbättring tar ut lägre avgifter än en finansiell rådgivare eftersom de flesta finansiella rådgivare tar ut 1%, med all-in-avgiften närmare 1.5%. Men du har redan sett att de tar ut högre avgifter än om du bara investerat någonstans som Vanguard.

faktum är att Vanguard arbetar till kostnad – de tar bara ut avgifter för att täcka kostnaden för att göra affärer. Det är därför de kan ha de lägsta kostnadsindexfonderna på planeten och ständigt lägre avgifter.

å andra sidan har förbättring nyligen höjt avgifter. De berättade inte riktigt för sina kunder om detta så alla blev riktigt arg och då var deras VD tvungen att be om ursäkt.

Jag läste igenom ursäkten och han säger att han hoppas att de kan driva avgifter ner. Men detta begravdes i slutet:

” vi förbereder oss för långdistans – som alltid-och vi strävar efter att göra detta till ett offentligt företag.”

varje VD förstår att när du går offentligt svarar du till styrelsen och aktieägarna. Det är inte ditt företag längre.

och när det inte är ditt företag längre vad du hoppas spelar ingen roll-vinstfrågor. Det bästa sättet att öka vinsten? Antingen sänka dina utgifter eller höja dina avgifter. De har redan satt prejudikat.

diversifiera din portfölj

att vara diversifierad betyder att du inte har alla dina pengar investerade i bara en sak, för om du har alla dina pengar investerade i bara en sak ökar du din risk.

fråga bara de människor som hade sina livsbesparingar i Enron-lager och slutade med ingenting efter att Enron gick i konkurs.

det är därför du sprider dina pengar runt i olika investeringar-för att diversifiera. Robo-rådgivare diversifiera dina pengar genom att investera i olika indexfonder, men människor har diversifiera långt innan robo-rådgivare var runt.

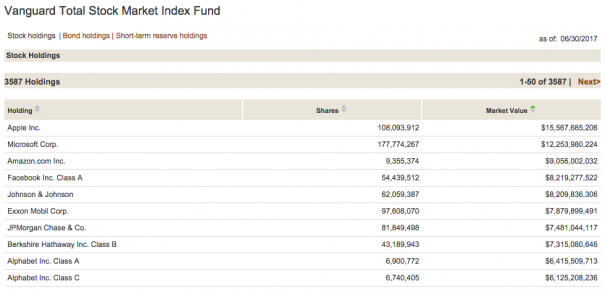

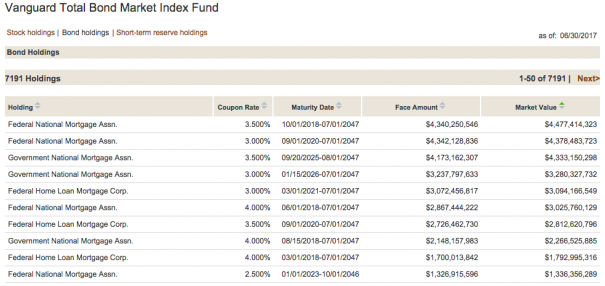

bara genom att investera i ett par indexfonder diversifierar du. Gilla, om du investerar i VTSAX och VBTLX vad du verkligen gör är att investera i 10,778 olika aktier och obligationer. Låt mig visa dig.

VTSAX har 3 587 olika aktier.

och VBTLX har 7 191 olika bindningar.

möjliggör bättre investerarbeteende

Morgan Housel sa nyligen att beteende är den mest kritiska delen av investeringen. Jag är inte säker på hur någon robo-rådgivare kan hävda bättre beteende. Varför inte?

Robo-rådgivare kan inte stoppa dig från dig.

Här är saken. Robo-rådgivare är helt enkelt den senaste i ett oändligt utbud av investeringsprodukter. Just denna minut investeringsbranschen drömmer upp ”näst bästa” för dig att flytta dina pengar till.

Jag ser det hela tiden när folk mailar mig sin tvättlista över investeringar och frågar mig vad jag tycker. Och det är ganska roligt för mig eftersom jag får spela en arkeolog och studera hur de hoppade från en sak till nästa sak till nästa.

det är inte hur du tjänar pengar, och du tjänar inte pengar på att försöka tida marknaden heller.

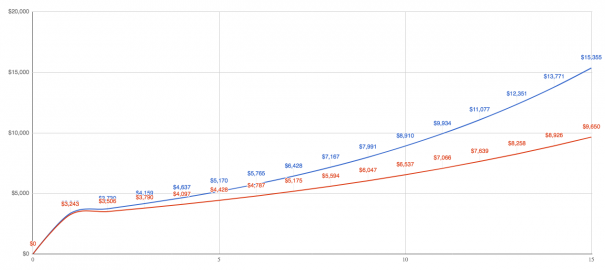

till exempel, mellan 1990 och 2005 om du missade bara de 10 bästa dagarna på marknaden skulle du ha minskat din avkastning från 11.5% till 8.1%. Det betyder att om du investerade en klumpsumma på $3 000 1990 är det skillnaden mellan att ha $15 000 och $10 000 2005.

naturligtvis skulle det vara enormt fördelaktigt att missa de 10 värsta dagarna. Men med tanke på att det är omöjligt att förutsäga dessa dagar är det alltid bäst att göra ingenting, och ingen kan göra det utom du.

automatiserad ombalansering

de flesta investerare bygger en portfölj kring aktier och obligationer. En viss procentandel av pengar går in i aktier för vinster, och en viss procentandel går in i obligationer för stabilitet. Med tiden börjar dessa procentsatser driva så att du gör det som kallas ombalansering.

om du till exempel är yngre kanske du vill ha 80% av dina pengar i aktier och 20% i obligationer. Det betyder att om du investerar $3,000 skulle du lägga $2,400 i aktier och $600 i obligationer.när marknaden går upp och ner kan dina aktier växa till $2,700 men dina obligationer kan förbli desamma. Detta gör din nya balans 75% aktier och 25% obligationer, och vad du ska göra är att balansera för att komma tillbaka till din 80% och 20%.

Du kan göra det på två sätt: investera nya pengar i den som är underviktig tills du tar upp den till rätt procentandel, eller sälja en del av den överviktiga som sätter intäkterna i den underviktiga.

Robo-rådgivare gör det för dig, men det gör någon livscykelfond. Dessutom visar studier att det bara är nödvändigt att balansera en gång om året, och bara om du är avstängd med 5%.

I slutet

det är omöjligt att berätta vad rätt beslut är eftersom det aldrig finns ett ”rätt” beslut när det gäller personlig ekonomi. Rätt beslut är det beslut som är rätt för dig.

vad jag kommer att säga är att om du är någon som försöker bestämma mellan att inte investera alls eller använda en robo-rådgivare, använd sedan en robo-rådgivare. Jag tycker att det är rätt beslut att inte göra någonting.