Amerikai dollár értékvesztés, mint a nemzeti adósság felrobban – luckbox magazin

a csúszó amerikai dollár megragadta a figyelmet a nemzetközi devizapiacok, sok kereskedő maradt kíváncsi legyen szó átmeneti Aberrációról vagy egy szélesebb trendről.

a dollár az év eleje óta 6% – kal esett az euróval szemben, és számos forrás, mind mikro, mind makro, nyomást gyakorol a zöldhátra.

országosan a dollár nyomás alatt van, mert a Federal Reserve és az amerikai kormány elárasztja a rendszert zöldhátúakkal, hogy fellendítse a gazdaságot a szorongás idején. A kínálat telítettsége arra szolgált, hogy minden Dollár viszonylag kevésbé értékes legyen.

azon túl, hogy a dollár is úgy tűnik, hogy kihajlik a nyomás alatt az adósság az amerikai kormány felhalmozódó.

az államadósság 2020—ban felrobbant, és az év vége előtt 4 trillió dollárral 5 trillió dollárra emelkedhet-ez a történelem legnagyobb éves növekedése. A problémát súlyosbítja az a tény, hogy az adóbevételek is csökkentek. Ez együttesen azt jelenti, hogy az amerikai kormányzati bevételek és kiadások közötti hiány a második világháború óta a legnagyobb.

(a luckbox magazin augusztusi száma alaposan megvizsgálta a Modern monetáris elméletet. Neked is kellene.)

a Federal Reserve tisztviselői és a Kongresszus memerei azt sugallják, hogy az adósság felhalmozódása ösztönözni fogja a depressziós gazdaságot, de ez nem jelenti azt, hogy nem lesznek következményei.

a hónap elején figyelmeztető lövést adtak le, amikor a Fitch hitelminősítő cég leminősítette az Egyesült Államok kilátásait. adósság negatív. Egyelőre az ország sterling AAA besorolása érintetlen maradt.

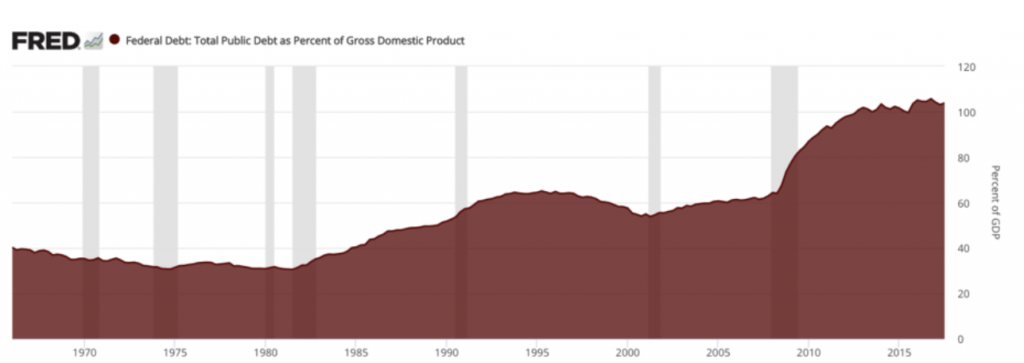

ennek a minősítésnek a fenntartása azonban nem garantált, mivel a különféle mutatók adósságszintje hullámzik. Az adósság a GDP százalékában kevesebb, mint 65% volt a pénzügyi válság 2008-as kezdete előtt. 107% fölé emelkedett 2020-ban.

vegye figyelembe, hogy a dollár értékének csökkenése nem feltétlenül rossz, mert ez a tendencia olcsóbbá teheti az amerikai exportot a tengerentúli vásárlók számára. Van azonban egyensúly, mivel egyetlen ország sem akarja, hogy valutája túl gyorsan vagy túl sokat leértékeljen.

a közeljövőben a Kongresszus által tárgyalt koronavírus-enyhítési csomag valószínűleg a legnagyobb hatással lesz a valuta vagyonára.

a republikánusok 1 billió dollárnyi kiegészítő forrást keresnek a gazdasági recesszióban szenvedő vállalkozások és magánszemélyek támogatására. A demokraták viszont egy erőteljesebb pénzügyi csomagot keresnek, amely közel 3 billió dollárt tesz ki.

a politikától eltekintve láthatjuk, hogy a mérlegben lógó 2 billió dolláros különbség jelentős bizonytalanságot okozhat a devizapiacokon. Még a két terv közötti különbség is szinte kifürkészhetetlen pénzösszeget jelent.

az ország saját adósságproblémáin túl külső erők is nyomást gyakorolnak a dollárra.

makrogazdasági szempontból a dollár már régóta a világ legfontosabb tartalékvalutája. A dollár előnye, hogy az amerikai gazdaság a legnagyobb a földön, amellett, hogy az amerikai pénzügyi piacok rendkívül likvidek és mélyek.

Ez nem azt jelenti, hogy nincsenek kihívók. úgy gondolják, hogy Kína és Oroszország “pénzügyi szövetséget” kötött azzal a szándékkal, hogy csökkentse a dollár globális befolyását. A két ország elmúlt hónapokban tett intézkedései gyengíthetik a valutát egy olyan időszakban, amikor az különösen sebezhető.

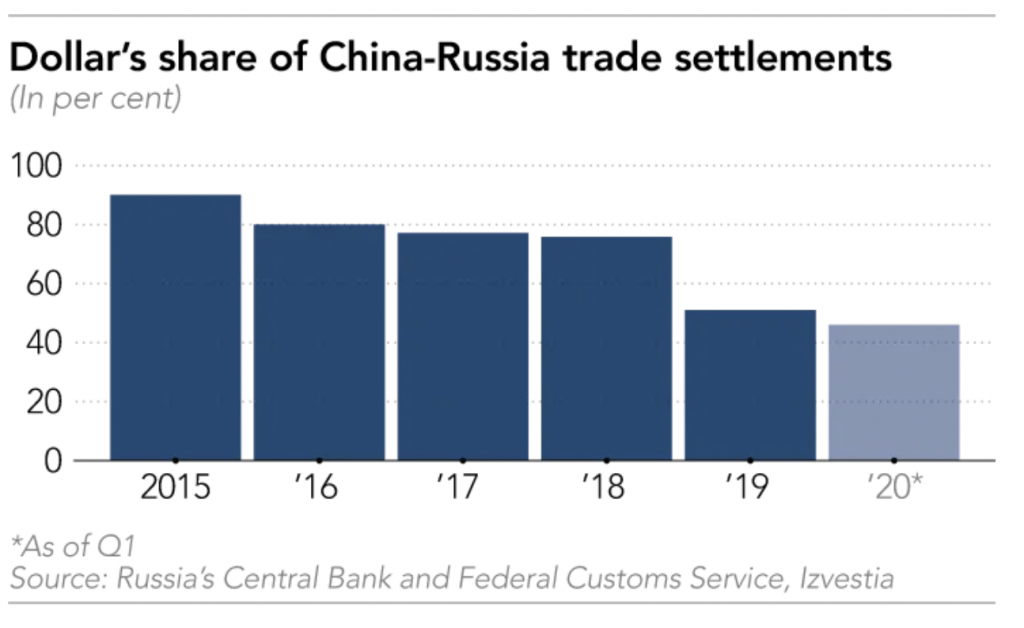

a kínai és az orosz együttműködés bizonyítékait a Bank of Russia által közzétett adatok tárták fel. Eközben Kína növelte használatát euró dollár helyett fizetni az orosz áruk.

Az euró az orosz exportra vonatkozó Kínai kifizetések mindössze 1,3% – át tette ki 2018 második negyedévében. Ez a szám 51% – ra emelkedett 2020 első negyedévében. Amint az alább látható, ez azt jelenti, hogy a dollár részesedése a kínai-orosz tranzakciókban nagy sikert aratott.

Az Európai Unió által az orosz exportra fizetett kifizetések hasonló tendenciát tükröztek—az 38% euróról az 2018-ra, az 43% euróra 2019-ben.

Ez azért jelentős, mert az euró a világ második legnagyobb tartalékvalutája, a globális tartalékok 20%-át euróban tartják, szemben a dollár 60% – ával. Az euró erősödésével Kína és Oroszország összejátszanak, hogy csökkentsék a dollár befolyását a világgazdaságban.

az érvelés az lehet, hogy minden olyan tranzakció, amely U-t érint.Az S. dollárt végül egy amerikai banknak kell elszámolnia. Ez lehetővé teszi az Egyesült Államok kormányának, hogy befagyassza ezeket a tranzakciókat, ami az országot hallgatólagos pénzügyi hatalommal ruházza fel.

a globális tranzakciók feletti amerikai ellenőrzés csökkenése aláásná az ország geopolitikai befolyását. Ezt az erőfeszítést általában “dollármentesítésnek” nevezik.”míg Oroszország egy ideje megpróbálja aláásni az Egyesült Államok pénzügyi hatalmát, úgy tűnik, Kína újabban csatlakozott az erőfeszítéshez-vitathatatlanul az intenzív kereskedelmi háború miatt. Kína valószínűleg felismerte, hogy az Egyesült Államok által az elmúlt években Oroszország ellen alkalmazott pénzügyi szankciók elméletileg alkalmazhatók a Közép-Királyságra.

szerencsére az amerikai gazdaság nyitottsága a kínaiakhoz és Oroszországhoz képest hasznosnak bizonyulhat abban, hogy a dollár megőrizze kiemelkedő tartalékvaluta státuszát.

ennek ellenére a dollárral szembeni fellépést nem lehet figyelmen kívül hagyni, és vonzó lehetőségeket kínálhat a hozzáértő befektetők és kereskedők számára.

a devizapiacok egyéb trendjeiről és azok kereskedelméről az olvasók áttekinthetik a Tastytrade pénzügyi hálózat határidős intézkedéseinek legutóbbi epizódját.

a”Sage Anderson” egy olyan közreműködő álneve, aki részvényderivatívákkal kereskedett és volatilitáson alapuló portfóliókat kezelt prop kereskedési cég alkalmazottjaként. Nem a luckbox, a tastytrade vagy bármely kapcsolt vállalkozás alkalmazottja. Az olvasók kérdéseket tehetnek fel ezzel a blogbejegyzéssel kapcsolatban, vagy bármely más kereskedéssel kapcsolatos téma, nak nek [email protected].