Basta con Robo-Advisors Già

Al college ero un importante finanza prima di passare all’informatica. Sposare finanza e tecnologia insieme e si ottiene qualcosa chiamato fintech, il che significa che dovrei amare robo-advisors, quel figlio d’oro di fintech, giusto?

I siti come Betterment e Wealthfront che investono i vostri soldi utilizzando sofisticati algoritmi informatici che ultima ho controllato ogni blogger finanza personale stava promuovendo. Non li uso, ed ecco perché.

Diciamo che hai 25 anni e hai $3.000 che vuoi investire. Si inizia a chiedere in giro che cosa si dovrebbe fare e la gente dice, ” Investire? Amico, potresti morire domani go andare a Las Vegas per il weekend.”

Sei intelligente, quindi non ascolti quella persona e decidi invece di usare il miglioramento. Ti iscrivi e depositare il tuo $3.000, e mentre ci sei si imposta un ulteriore investimento di $300 ogni mese perché sai che l’investimento automatico è ciò che ti rende ricco.

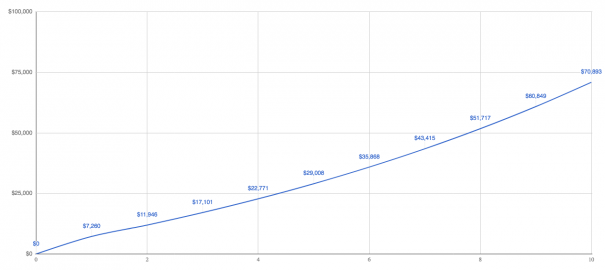

Ok, andiamo avanti velocemente 10 anni.

I tuoi investimenti valgono 7 70.893. (Per semplicità, supponiamo un ritorno del 10%.)

Ma aspetta, il miglioramento non è gratuito. Al livello più economico ti fanno pagare una commissione dello 0,25% – per investire i tuoi soldi in fondi indicizzati Vanguard. Sì, lo sapevi che è quello che stanno facendo per lo più dietro le quinte?

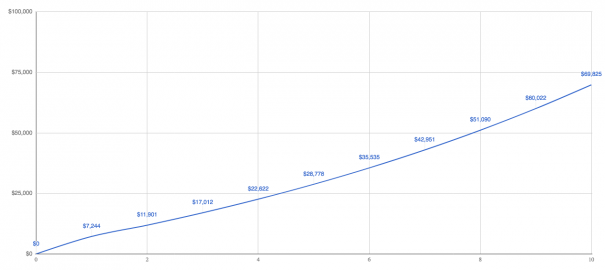

Qui, voglio mostrarti un modo davvero semplice per pensare alle commissioni che puoi utilizzare per qualsiasi investimento. Sottrarre la tassa dal ritorno per ottenere il ritorno che stai facendo. In questo caso diventa 9,75%.

Al 9,75% i tuoi investimenti valgono $69.825, il che significa che perdi fees 1.000 a spese. Non male. Ma il miglioramento non sta pagando nessuna delle commissioni del fondo indicizzato per te-ora devi pagare quelle.

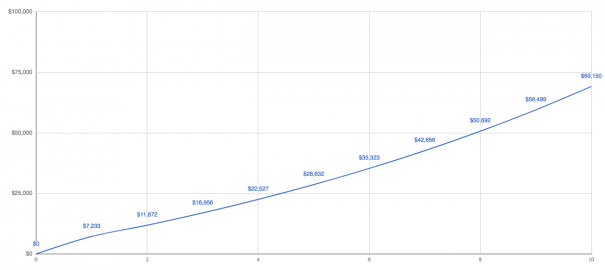

Quanto? In media sono un altro 0.16% rendendo la tassa all-in 0.41%. Ora stai facendo un rendimento del 9,59%.

I tuoi investimenti valgono 6 69.150, e potresti pensare che pagare un paio di migliaia di dollari in tasse non sia un grosso problema perché i robo-advisor ti rendono facile investire — ne vale la pena.

Lascia che ti mostri un modo diverso di pensare a questo.

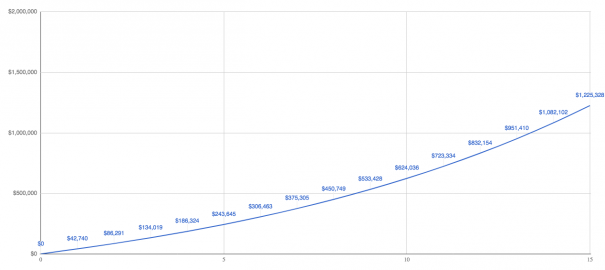

Diciamo che hai un grande obiettivo peloso come salvare million 1 milione perché sai che avere million 1 milione genererà income 40.000 in reddito passivo ogni anno e avrai finalmente la libertà di fare quello che vuoi nella vita.

Per arrivare a million 1 milione devi investire di più — molto di più.

Si inizia a investire lo stesso $3.000, ma ora si sta andando a investire un ulteriore $3.000 ogni mese. Sì, sono un sacco di soldi, ma è qui che le cose si fanno interessanti.

In 15 anni finirai con $1.2 milioni, e puoi finalmente lasciare il tuo lavoro di frantumazione dell’anima.

Ok, ma quanto stai pagando il miglioramento delle tasse su quel million 1.2 milioni? Stanno incassando 3.720 dollari all’anno, e se stai pensando, “E allora, sono milionario”, allora ti dirò che è importante.

Ecco perché. Se tu avessi il tuo million 1,2 milioni investiti direttamente con Vanguard si potrebbe avere un paio di fondi indicizzati: un fondo indice azionario come VTSAX con una commissione di 0,04%, e un fondo indice obbligazionario come VBTLX con una commissione di 0,05%.

Vanguard sarebbe scrematura fuori circa $600, che mette un extra di $3.120 in tasca.

Per dire che in un altro modo, quando stai vivendo con fees 40.000 all’anno e stai pagando un ulteriore fees 3.120 in tasse che ulteriori fees 3.120 in tasse è un enorme pezzo 7.8% del tuo $40.000. Ha senso?

Naturalmente, robo-advisors diranno che stai ricevendo più valore pagando loro tasse più alte. Parliamo dei benefici che tout, e si può decidere per te.

Guadagnare di più all’anno

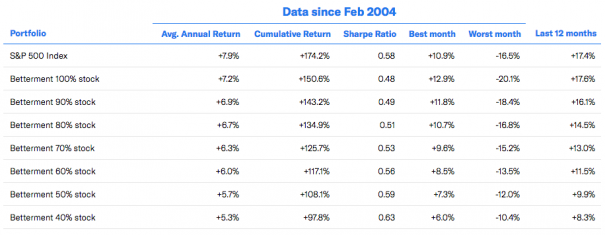

L’idea di robo-advisors è quella di investire in fondi indicizzati a basso costo. Sai, quelli che non cercano di battere il mercato come fondi attivi, ma semplicemente lo corrispondono. Quindi, perché il miglioramento non può corrispondere al mercato?

Il loro portafoglio azionario sta sottoperformando il mercato dello 0,8%. Che succede? Non sono corrispondenti al mercato perché stanno investendo al di fuori degli Stati Uniti

E puoi fare il caso di avere alcuni dei tuoi soldi investiti al di fuori degli Stati Uniti, ma persone come Jack Bogle — il fondatore di Vanguard — non pensa che sia necessario.

Dice: “Non investirei al di fuori degli Stati Uniti Se qualcuno vuole investire il 20% o meno del proprio portafoglio al di fuori degli Stati Uniti, va bene. Non lo farei, ma se vuoi, va bene.”

Va bene, ma perché Bogle non vuole investire al di fuori degli Stati Uniti? Warren Buffett lo dice meglio nella sua lettera annuale 2016 agli azionisti di Berkshire Hathaway:

“Il business americano — e di conseguenza un paniere di azioni-è praticamente certo di valere molto di più negli anni a venire. L’innovazione, i guadagni di produttività, lo spirito imprenditoriale e l’abbondanza di capitale faranno in modo di farlo.”

Se sei rialzista negli Stati Uniti non ha senso investire altrove.

Abbassare le tasse

La raccolta delle perdite fiscali è un grande punto di vendita di robo-advisors perché quando ho risposto a una domanda su robo-advisors mi hai inviato e-mail dicendo che non ho parlato di TLH, quindi parliamo di TLH.

Robo-advisors implementano TLH vendendo un investimento che è sceso di prezzo e quindi utilizzando il denaro per acquistare un investimento simile, ma non identico.

Finisci con praticamente gli stessi investimenti, ma ora hai una perdita fiscale, e puoi usare quella perdita fiscale per compensare il reddito ordinario fino a $3.000 all’anno.

Se vuoi sapere di più su come robo-advisors implementa TLH leggi questo da Rob a FutureAdvisor (è un collega lettore), o questo white paper di Betterment in cui rivelano TLH non è perfetto:

“i Fattori che determinano l’effettivo beneficio di TLH+ includono, ma non sono limitati a, l’andamento del mercato, la dimensione del portafoglio, la borsa esposizione del portafoglio, la frequenza e le dimensioni dei depositi in portafoglio, la disponibilità di utili di capitale e di reddito che possono essere compensati da perdite di raccolto, le aliquote applicabili per l’investitore in un determinato anno fiscale e per gli anni futuri, la misura in cui tali beni in portafoglio sono donati in beneficenza o lasciato in eredità agli eredi, e il tempo trascorso prima della liquidazione di qualsiasi attività che non vengono smaltiti in questo modo.”

Betterment afferma che TLH aggiungerà quasi l ‘ 1% all’anno nei rendimenti. Sempre. Trovo questo difficile da credere, perché quello che inizia ad accadere è a corto di opportunità di prendere le perdite. Perché? Per la semplice ragione che i mercati salgono nel tempo.

Quando stai subendo perdite in questo momento, quello che stai davvero facendo è reimpostare la base dei costi sempre più in basso, ma alla fine il mercato sale e questo significa che non ci sono perdite da raccogliere, a meno che tu non stia investendo continuamente un sacco di nuovi soldi. Ha senso?

Certo, i robo-consulenti dicono che il loro TLH quotidiano è un valore enorme, ma ci sono state molte ricerche che suggeriscono il contrario da persone davvero intelligenti come Michael Kitces. Voglio dire, anche Rick Ferri suggerisce invece fondi per il ciclo di vita.

Ora, queste persone non stanno dicendo che TLH non ha senso, o che non ti farà risparmiare denaro. Quello che stanno dicendo è che i benefici non sono chiari come suggeriscono la maggior parte dei robo-advisors, e ci sono molte cose da tenere a mente come evitare determinati fondi nei tuoi altri conti di investimento in modo da non rimanere coinvolti nelle regole di vendita di lavaggio.

E un’altra cosa. Quando stai spremendo una perdita di $10 da ogni posizione, genererà una ridicola pagina 55 1099-B che il tuo software fiscale soffoca ogni anno. Quindi c’è questo.

Abbassare le commissioni

Sì, le spese di miglioramento sono più basse di un consulente finanziario perché la maggior parte dei consulenti finanziari addebita l ‘1%, con la commissione all-in più vicina all’ 1,5%. Ma hai già visto che fanno pagare tasse più alte che se semplicemente investito in un posto come Vanguard.

Infatti, Vanguard opera a costo-fanno pagare solo le tasse per coprire il costo di fare affari. Ecco perché possono avere i fondi indicizzati più economici del pianeta e commissioni continuamente più basse.

D’altra parte, il miglioramento ha recentemente aumentato le tasse. Non hanno davvero detto ai loro clienti di questo, quindi tutti si sono arrabbiati e poi il loro CEO ha dovuto scusarsi.

Stavo leggendo le scuse e sta dicendo che spera che possano ridurre le tasse. Ma questo è stato sepolto alla fine:

“Ci stiamo preparando per il lungo raggio — come sempre — e puntiamo a rendere questa una società pubblica.”

Ogni amministratore delegato capisce che quando si va pubblico si risponde al consiglio e agli azionisti. Non e ‘ piu ‘ la tua azienda.

E quando non è più la tua azienda, ciò che speri non importa: il profitto conta. Il modo migliore per aumentare il profitto? O abbassare le spese o aumentare le tasse. Hanno gia ‘ creato un precedente.

Diversificare il vostro portafoglio

Essere diversificati significa non avere tutti i vostri soldi investiti in una sola cosa, perché se avete tutti i vostri soldi investiti in una sola cosa si aumenta il rischio.

Basta chiedere alle persone che avevano i loro risparmi di una vita in Enron magazzino e si è conclusa con nulla dopo Enron è andato in bancarotta.

Ecco perché distribuisci i tuoi soldi in diversi investimenti — per diversificare. Robo-advisors diversificare i vostri soldi investendo in diversi fondi indicizzati, ma le persone sono state diversificando molto prima robo-advisors erano in giro.

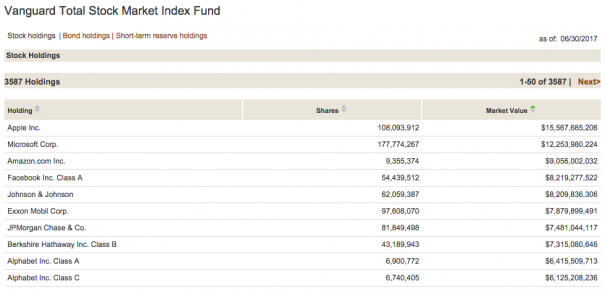

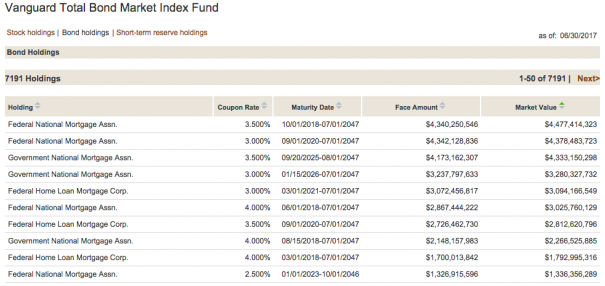

Semplicemente investendo in un paio di fondi indicizzati stai diversificando. Come, se si investe in VTSAX e VBTLX quello che stai davvero facendo è investire in 10.778 diverse azioni e obbligazioni. Ecco, lascia che te lo mostri.

VTSAX detiene 3.587 titoli diversi.

E VBTLX detiene 7.191 legami diversi.

Consentire un migliore comportamento degli investitori

Morgan Housel ha recentemente affermato che il comportamento è la parte più critica dell’investimento. Non sono sicuro di come qualsiasi robo-advisor possa rivendicare un comportamento migliore. Perché no?

Robo-advisors non può impedirti di te.

Ecco la cosa. Robo-advisors sono semplicemente l’ultimo di una fornitura infinita di prodotti di investimento. Proprio in questo momento l’industria degli investimenti sta sognando la “prossima cosa migliore” per spostare i tuoi soldi.

Vedo questo tutto il tempo quando la gente mi e-mail la loro lista di investimenti e mi chiedono cosa penso. Ed è un po ‘ divertente per me perché posso interpretare un archeologo e studiare come sono saltati da una cosa all’altra.

Non è così che si fanno soldi, e non si fanno soldi cercando di cronometrare il mercato, neanche.

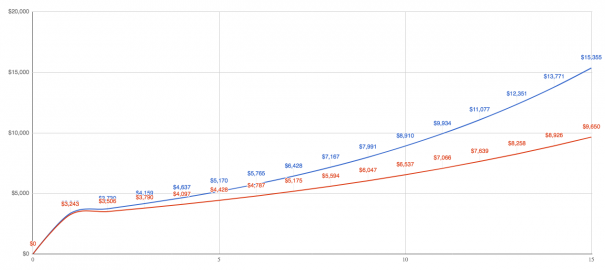

Ad esempio, tra il 1990 e il 2005 se ti sei perso solo i 10 giorni migliori del mercato avresti ridotto il tuo rendimento dall ‘11,5% all’ 8,1%. Ciò significa che se hai investito una somma forfettaria di $3,000 nel 1990, è la differenza tra avere $15,000 e $10,000 nel 2005.

Naturalmente, sarebbe estremamente utile perdere i 10 giorni peggiori. Ma dato che è impossibile prevedere quei giorni è sempre meglio non fare nulla, e nessuno può farlo tranne te.

Ribilanciamento automatizzato

La maggior parte degli investitori costruisce un portafoglio attorno ad azioni e obbligazioni. Una certa percentuale di denaro va in azioni per i guadagni, e una certa percentuale va in obbligazioni per la stabilità. Nel corso del tempo, queste percentuali iniziano alla deriva in modo da fare quello che viene chiamato riequilibrio.

Ad esempio, se sei più giovane potresti volere l ‘ 80% dei tuoi soldi in azioni e il 20% in obbligazioni. Ciò significa che se si sta investendo $3.000 si metterebbe 2 2.400 in azioni e bonds 600 in obbligazioni.

Come il mercato va su e giù le scorte potrebbero crescere a $2.700, ma le obbligazioni potrebbero rimanere lo stesso. Questo rende il tuo nuovo equilibrio 75% azioni e 25% obbligazioni, e quello che dovresti fare è riequilibrare per tornare al tuo 80% e 20%.

Puoi farlo in due modi: investire nuovi soldi in quello che è sottopeso fino a quando non lo porti alla giusta percentuale, o vendere parte di quello in sovrappeso mettendo i proventi in quello sottopeso.

Robo-advisors lo fanno per te, ma lo fa anche qualsiasi fondo del ciclo di vita. Inoltre, gli studi dimostrano che è necessario riequilibrare solo una volta all’anno, e solo se sei fuori del 5%.

In chiusura

È impossibile dirti qual è la decisione giusta perché non c’è mai una decisione “giusta” quando si tratta di finanza personale. La decisione giusta è la decisione giusta per te.

Quello che ti dirò è che se sei qualcuno che sta cercando di decidere tra non investire affatto o usare un robo-advisor, usa un robo-advisor. Penso che sia la decisione giusta per non fare nulla.