nok med Robo-rådgivere allerede

på college var jeg en finansiel major, før jeg skiftede til datalogi. Gift dig med økonomi og teknologi sammen, og du får noget, der hedder fintech, hvilket betyder, at jeg skulle elske robo-rådgivere, det gyldne barn af fintech, højre?

de steder som forbedring og velstand, der investerer dine penge ved hjælp af sofistikerede computeralgoritmer, som jeg sidst kontrollerede, at hver personlig finansblogger promoverede. Jeg bruger dem ikke, Og her er hvorfor.

lad os sige, at du er 25, og du har $3.000, du vil investere. Du begynder at spørge omkring, hvad du skal gøre, og folk siger, ” Invester? Du kan dø i morgen.”

Du er smart, så du ikke lytter til den person og i stedet beslutter at bruge forbedring. Du tilmelder dig og indbetaler din $3.000, og mens du er ved det, opretter du en ekstra $300 investering hver måned, fordi du ved, at automatisk investering er det, der gør dig rig.

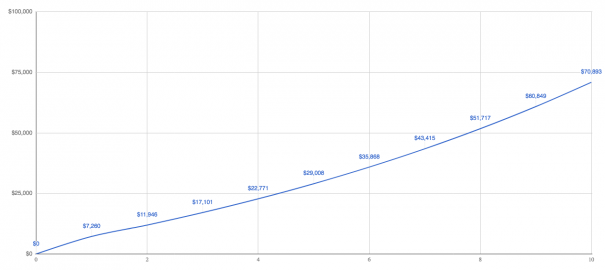

Okay, lad os hurtigt fremad 10 år.

dine investeringer er værd $70,893. (For enkelhed, lad os antage et afkast på 10%.)

men hold fast, forbedring er ikke gratis. På det billigste niveau opkræver de dig et gebyr på 0,25% — for at investere dine penge i Vanguard indeksfonde. Ja, vidste du, at det er det, de mest laver bag kulisserne?

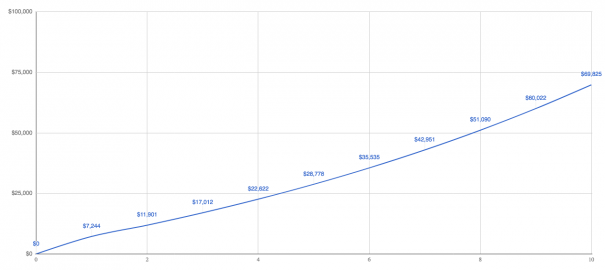

Her vil jeg vise dig en rigtig nem måde at tænke på gebyrer, som du kan bruge til enhver investering. Træk gebyret fra afkastet for at få det afkast, du laver. I dette tilfælde bliver det 9,75%.

Ved 9.75% er dine investeringer værd $69,825, hvilket betyder at du mister $1,000 til gebyrer. Ikke dårligt. Men Betterment betaler heller ikke nogen af indeksfondsgebyrerne for dig — nu skal du betale dem.

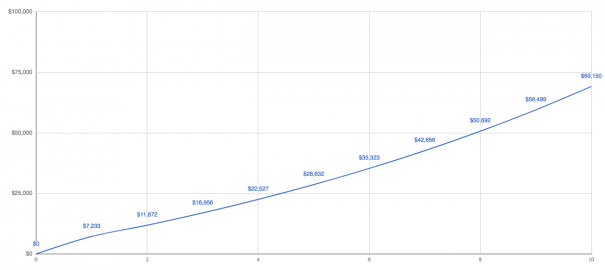

hvor meget? I gennemsnit er de en anden 0.16% gør all-in gebyr 0.41%. Nu giver du et afkast på 9,59%.

dine investeringer er værd $69,150, og du tænker måske, at det ikke er en stor aftale at betale et par tusind dollars i gebyrer, fordi robo-rådgivere gør det nemt at investere for dig — det er prisen værd.

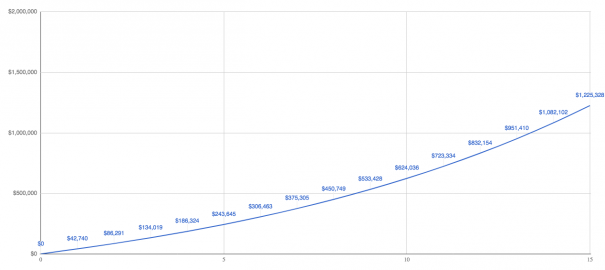

Lad mig vise dig en anden måde at tænke på dette.lad os sige, at du har et stort Behåret mål som at spare $1 million, fordi du ved at have $1 million vil generere $40.000 i passiv indkomst hvert år, og du vil endelig have friheden til at gøre hvad du vil i livet.

for at komme til $1 million skal du investere mere — meget mere.

du starter med at investere de samme $3.000, men nu skal du investere yderligere $3.000 hver måned. Ja, det er mange penge, men det er her tingene bliver interessante.

om 15 år vil du ende med $1.2 millioner, og du kan endelig afslutte dit sjælknusende job.

Okay, men hvor meget betaler du bedre i gebyrer på de $1.2 millioner? De skimming off $3.720 om året, og hvis du tænker, “så hvad, jeg er millionær,” så vil jeg fortælle dig det betyder noget.

Her er hvorfor. Hvis du havde investeret dine 1,2 millioner dollars direkte hos Vanguard, har du muligvis et par indeksfonde: en aktieindeksfond som VTSAKS med et gebyr på 0,04% og en obligationsindeksfond som VBTL med et gebyr på 0,05%.

Vanguard ville skumme omkring $600, hvilket sætter en ekstra $3.120 i lommen.

for at sige det på en anden måde, når du lever på $40.000 om året, og du betaler yderligere $3.120 i gebyrer, er yderligere $3.120 i gebyrer en kæmpe 7,8% del af din $40.000. Giver mening?selvfølgelig vil robo-rådgivere sige, at du får mere værdi ved at betale dem højere gebyrer. Lad os tale om de fordele, de tout, og du kan selv bestemme.

Tjen mere om året

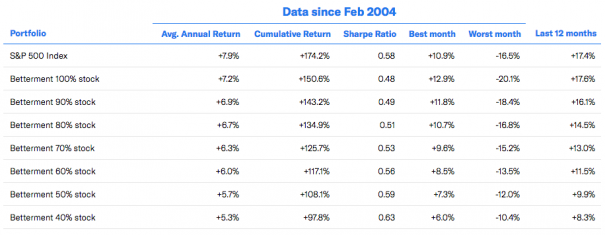

hele ideen med robo-rådgivere er at investere i lavprisindeksfonde. Du ved, dem, der ikke forsøger at slå markedet som aktive fonde, men blot matche det. Så hvorfor kan ikke forbedring matche markedet?

deres all-stock portefølje er underpræsterer markedet med 0.8%. Hvad sker der? De matcher ikke markedet, fordi de investerer uden for USA, og du kan gøre sagen for at have nogle af dine penge investeret uden for USA, men folk som Jack Bogle — grundlæggeren af Vanguard — synes ikke, det er nødvendigt.

han siger: “jeg ville ikke investere uden for USA, hvis nogen vil investere 20 procent eller mindre af deres portefølje uden for USA, Det er fint. Jeg ville ikke gøre det, men hvis du vil, er det fint.”

Okay, men hvorfor ville Bogle ikke investere uden for USA? “American business-og dermed en kurv af aktier-er næsten sikker på at være langt mere værd i de kommende år. Innovation, produktivitetsgevinster, iværksætterånd og en overflod af kapital vil sørge for det.”

Hvis du er bullish på USA, giver det ikke mening at investere andre steder.

sænkning af skatter

høst af Skattetab er et rigtig stort salgsargument for robo-rådgivere, fordi da jeg besvarede et spørgsmål om robo-rådgivere, sendte du mig e-mails, der sagde, at jeg ikke talte om TLH, så lad os tale om TLH.Robo-rådgivere implementerer TLH ved at sælge en investering, der er faldet i pris, og derefter bruge kontanter til at købe en lignende — men ikke identisk — investering.

du ender med stort set de samme investeringer, men nu har du et skattetab, og du kan bruge det skattetab til at udligne almindelig indkomst med op til $3.000 om året.

Hvis du vil vide mere, hvordan robo-rådgivere implementerer TLH, skal du læse dette fra Rob hos FutureAdvisor (han er en medlæser), eller denne hvidbog fra Betterment, hvor de afslører TLH, er ikke perfekt:

“faktorer, der bestemmer den faktiske fordel ved TLH+, inkluderer, men er ikke begrænset til, markedsresultater, porteføljens størrelse, porteføljens aktieeksponering, hyppigheden og størrelsen af indskud i porteføljen, tilgængeligheden af kapitalgevinster og indtægter, der kan opvejes af høstede tab, de skattesatser, der gælder for investoren i et givet skatteår og i de kommende år, i hvilket omfang relevante aktiver i porteføljen doneres til velgørenhed eller testamenteres til arvinger, og den tid, der er gået før likvidation af aktiver, der ikke afhændes på denne måde.”

Betterment gør påstanden om, at TLH vil tilføje næsten 1% om året i afkast. Evigt. Jeg finder det svært at tro, fordi det, der begynder at ske, er, at du løber tør for muligheder for at tage tab. Hvorfor? Af den simple grund, at markederne går op over tid.

når du tager tab lige nu, hvad du virkelig gør, er at nulstille dit omkostningsgrundlag lavere og lavere, men i sidste ende går markedet op, og det betyder, at der ikke er nogen tab tilbage til høst — medmindre du hele tiden investerer mange nye penge. Giver mening?

selvfølgelig siger robo-rådgivere, at deres daglige TLH er en enorm værdi, men der har været en masse forskning, der antyder ellers fra virkelig smarte mennesker som Michael Kitces. Jeg mener, selv Rick Ferri foreslår livscyklusmidler i stedet.

nu siger disse mennesker ikke, at TLH ikke giver mening, eller at det ikke sparer dig penge. Hvad de siger er, at fordelene ikke er så klare som de fleste robo-rådgivere antyder, og der er mange ting at huske på som at undgå visse midler i dine andre investeringskonti, så du ikke bliver fanget i vaskesalgsregler.

og en ting mere. Når du klemmer et $10 tab fra hver position, vil det generere en latterlig 55 side 1099-B, som din skatteprogram kvæler hvert år. Så der er det.

sænkning af gebyrer

Ja, forbedring opkræver lavere gebyrer end en finansiel rådgiver, fordi de fleste finansielle rådgivere opkræver 1%, med All-in-gebyret tættere på 1.5%. Men du har allerede set, at de opkræver højere gebyrer, end hvis du blot investerede et sted som Vanguard.

faktisk opererer Vanguard til kostpris-de opkræver kun gebyrer for at dække omkostningerne ved at drive forretning. Det er derfor, de kan have de laveste omkostninger indeksfonde på planeten, og løbende lavere gebyrer.

på den anden side hævede Betterment for nylig gebyrer. De fortalte ikke rigtig deres kunder om dette, så alle blev virkelig vrede, og så måtte deres administrerende direktør undskylde.

Jeg læste igennem undskyldningen, og han siger, at han håber, at de kan køre gebyrer ned. Men dette blev begravet i slutningen:

“Vi forbereder os på det lange træk – som altid — og vi sigter mod at gøre dette til et offentligt selskab.”

enhver administrerende direktør forstår, at når du går offentligt, svarer du til bestyrelsen og aktionærerne. Det er ikke din virksomhed længere.

og når det ikke længere er din virksomhed, hvad du håber, betyder ikke noget-profit betyder noget. Den bedste måde at øge overskuddet på? Enten sænke dine udgifter eller hæve dine gebyrer. De har allerede sat præcedens.

diversificering af din portefølje

at være diversificeret betyder ikke at have alle dine penge investeret i kun en ting, for hvis du har alle dine penge investeret i kun en ting, øger du din risiko.

bare spørg de mennesker, der havde deres livsbesparelser i Enron-aktien og endte med ingenting, efter at Enron gik konkurs.

derfor spreder du dine penge rundt i forskellige investeringer — for at diversificere. Robo-rådgivere diversificerer dine penge ved at investere i forskellige indeksfonde, men folk har diversificeret længe før robo-rådgivere var omkring.

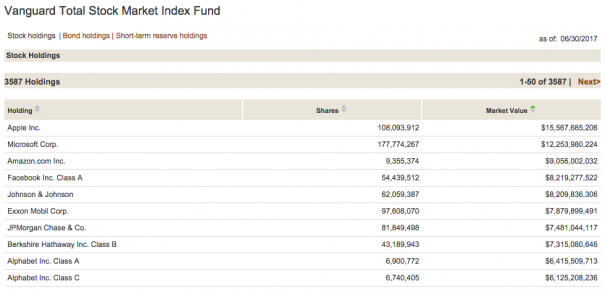

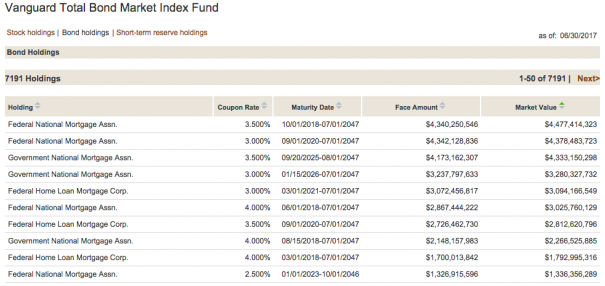

bare ved at investere i et par indeksfonde, du diversificerer. Hvad du virkelig gør er at investere i 10.778 forskellige aktier og obligationer. Lad mig vise dig det.vi har 3.587 forskellige aktier.

og vbtl har 7.191 forskellige obligationer.

aktivering af bedre investoradfærd

Morgan Housel sagde for nylig adfærd er den mest kritiske del af investeringen. Jeg er ikke sikker på, hvordan nogen robo-rådgiver kan hævde bedre adfærd. Hvorfor ikke?

Robo-rådgivere kan ikke stoppe dig fra dig.

Her er sagen. Robo-rådgivere er simpelthen den seneste i en endeløs forsyning af investeringsprodukter. Lige i dette øjeblik drømmer investeringsbranchen den “næste bedste ting” for dig at flytte dine penge til.

Jeg ser dette hele tiden, når folk E-mailer mig deres vaskeriliste over investeringer og spørger mig, hvad jeg synes. Og det er lidt sjovt for mig, fordi jeg kommer til at spille en arkæolog og studere, hvordan de sprang fra den ene ting til den næste ting til den næste.

det er ikke sådan, du tjener penge, og du tjener heller ikke penge på at prøve markedet.

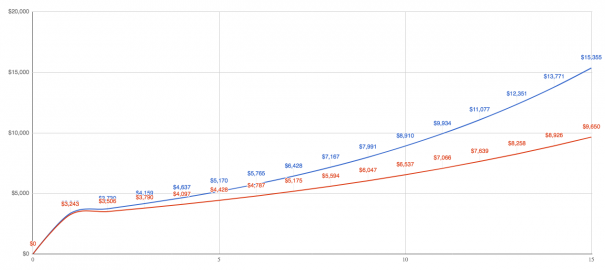

for eksempel mellem 1990 og 2005, hvis du gik glip af kun de 10 bedste dage på markedet, ville du have reduceret dit afkast fra 11.5% til 8.1%. Det betyder, at hvis du investerede et engangsbeløb på $3.000 i 1990, er det forskellen mellem at have $15.000 og $10.000 i 2005.

selvfølgelig ville det være meget gavnligt at gå glip af de 10 værste dage. Men da det er umuligt at forudsige disse dage, er det altid bedst at gøre ingenting, og ingen kan gøre det, men du.

automatiseret rebalancering

de fleste investorer bygger en portefølje omkring aktier og obligationer. En vis procentdel af penge går i aktier for gevinster, og en vis procentdel går i obligationer for stabilitet. Over tid begynder disse procenter at drive, så du gør det, der kaldes rebalancering.

for eksempel, hvis du er yngre, vil du måske have 80% af dine penge i aktier og 20% i obligationer. Det betyder, at hvis du investerer $3.000, vil du sætte $2.400 i aktier og $600 i obligationer.

når markedet går op og ned, kan dine aktier vokse til $2.700, men dine obligationer kan forblive de samme. Dette gør din nye saldo 75% aktier og 25% obligationer, og hvad du skal gøre er at genbalancere for at komme tilbage til din 80% og 20%.

Du kan gøre dette på to måder: Invester nye penge i den, der er undervægtig, indtil du bringer den op til den rigtige procentdel, eller sælg nogle af de overvægtige, der sætter provenuet i den undervægtige.Robo-rådgivere gør dette for dig, men det gør enhver livscyklusfond også. Desuden viser undersøgelser, at det kun er nødvendigt at genbalancere en gang om året, og kun hvis du er væk med 5%.

i slutningen

det er umuligt at fortælle dig, hvad den rigtige beslutning er, fordi der aldrig er en “rigtig” beslutning, når det kommer til personlig økonomi. Den rigtige beslutning er den beslutning, der passer til dig.

hvad jeg vil fortælle dig er, at hvis du er en person, der forsøger at beslutte mellem ikke at investere overhovedet eller bruge en robo-rådgiver, så brug en robo-rådgiver. Jeg tror, det er den rigtige beslutning om ikke at gøre noget.