Dólar estadounidense que pierde valor a medida que Explota la Deuda Nacional – revista luckbox

Un dólar estadounidense deslizante ha captado la atención de los mercados internacionales de divisas, con muchos operadores preguntándose ya sea una aberración temporal o parte de una tendencia más amplia.

El dólar ha caído un 6% en valor frente al euro desde principios de año, y una variedad de fuentes, tanto micro como macro, están ejerciendo presión sobre el dólar.

A nivel nacional, el dólar está bajo presión porque la Reserva Federal y el gobierno de los Estados Unidos están inundando el sistema con billetes verdes para impulsar la economía en un momento de angustia. El exceso de oferta ha servido para que cada dólar sea relativamente menos valioso.

Más allá de eso, el dólar también parece estar tambaleándose bajo la presión de la deuda que el gobierno de Estados Unidos está acumulando.

La deuda nacional se ha disparado en 2020 y podría aumentar de 4 a 5 billones de dólares antes de fin de año, el mayor aumento anual de la historia. El problema se agrava por el hecho de que los ingresos fiscales también han disminuido. En conjunto, eso significa que el déficit entre los ingresos y gastos del gobierno de los Estados Unidos es el más grande desde la Segunda Guerra Mundial.

(La edición de agosto de la revista Luckbox analizó detenidamente la Teoría Monetaria Moderna. Tú también deberías.)

Funcionarios de la Reserva Federal y miembros del Congreso sugieren que la acumulación de deuda estimulará la economía deprimida, pero eso no significa que no haya repercusiones.

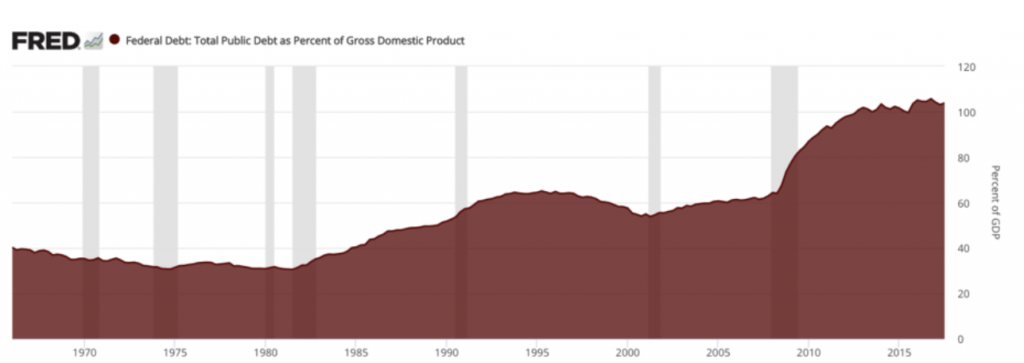

Se disparó un disparo de advertencia a principios de este mes cuando la firma de calificación crediticia Fitch rebajó la calificación de las perspectivas de EE. deuda a negativo. Por ahora, la calificación AAA del país se ha dejado intacta. Sin embargo, mantener esa calificación no está garantizado, ya que los niveles de deuda en una variedad de métricas están aumentando. La deuda como porcentaje del PIB era inferior al 65% antes del inicio de la crisis financiera en 2008. Se ha disparado por encima del 107% en 2020.

Tenga en cuenta que una reducción en el valor del dólar no es necesariamente mala porque esa tendencia puede hacer que las exportaciones estadounidenses sean menos costosas para los compradores extranjeros. Sin embargo, hay un equilibrio, ya que ningún país quiere que su moneda se devalue demasiado rápido o demasiado.

En el corto plazo, el paquete de alivio del coronavirus que está negociando el Congreso probablemente tendrá el mayor impacto en la fortuna de la moneda.

Los republicanos buscan 1 billón de dólares en fondos adicionales para ayudar a las empresas y a las personas que sufren la recesión económica. Los demócratas, por otro lado, están buscando un paquete financiero más sólido por un total de casi 3 3 billones.

Política aparte, se puede ver cómo la diferencia de 2 billones de dólares que pende de un hilo podría crear una incertidumbre considerable en los mercados de divisas. Incluso la diferencia entre los dos planes equivale a una suma de dinero casi insondable.

Más allá de los propios problemas de deuda del país, las fuerzas externas también presionan al dólar.

Desde una perspectiva macroeconómica, el dólar ha sido aclamado durante mucho tiempo como la principal moneda de reserva del mundo. El dólar se beneficia del hecho de que la economía estadounidense es la más grande del mundo, junto con la realidad de que los mercados financieros estadounidenses son extremadamente líquidos y profundos.

Eso no quiere decir que no haya rivales.

Se cree que China y Rusia han entrado en una «alianza financiera» con la intención de reducir la influencia global del dólar. Las acciones de los dos países en los últimos meses pueden debilitar la moneda en un momento en que es particularmente vulnerable.

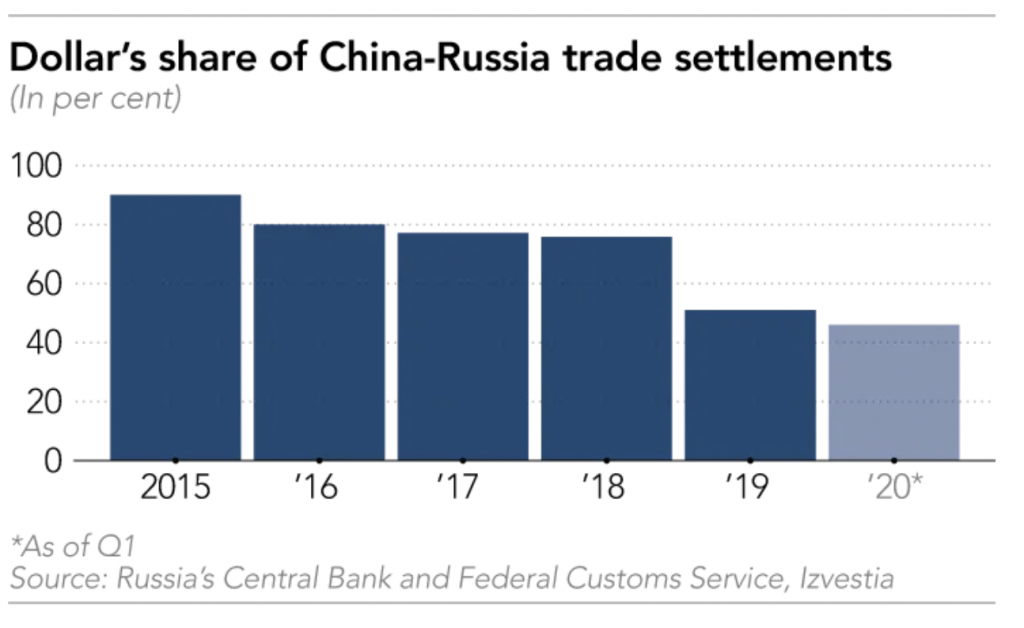

La evidencia de la colaboración entre China y Rusia se reveló a través de datos publicados por el Banco de Rusia. Mientras tanto, China ha aumentado su uso de euros en lugar de dólares para pagar los productos rusos.

Los euros representaron solo el 1,3% de los pagos chinos para las exportaciones rusas durante el segundo trimestre de 2018. Ese número aumentó al 51% durante el primer trimestre de 2020. Como se muestra a continuación, eso significa que la participación del dólar en las transacciones chino-rusas ha tenido un gran impacto.

Los pagos de la Unión Europea para las exportaciones rusas han reflejado una tendencia similar, al pasar del 38% de euros en 2018 al 43% de euros en 2019.

Esto es significativo porque el euro representa la segunda moneda de reserva más grande del mundo, con el 20% de las reservas mundiales en euros, frente al 60% del dólar. Al impulsar el euro a favor del dólar, China y Rusia están conspirando para reducir la influencia del dólar en la economía mundial.

El razonamiento puede ser que cualquier transacción que involucre a U.En última instancia, los dólares estadounidenses deben ser liquidados por un banco estadounidense. Eso le da al gobierno de los Estados Unidos la capacidad de congelar esas transacciones, lo que arma al país con un montón de poder financiero implícito.

La disminución del control estadounidense sobre las transacciones globales socavaría la influencia geopolítica del país. Este esfuerzo se conoce generalmente como «despolarización».»

Mientras que Rusia ha estado tratando de socavar el poder financiero de los Estados Unidos durante algún tiempo, parece que China se unió al esfuerzo más recientemente, posiblemente debido a la intensificación de la guerra comercial. China probablemente reconoció que el mismo tipo de sanciones financieras que Estados Unidos usó contra Rusia en los últimos años teóricamente podría aplicarse al Reino Medio.

Afortunadamente, la apertura de la economía de Estados Unidos, en relación con las de China y Rusia, debería ser valiosa para ayudar al dólar a mantener su estatus como la moneda de reserva preeminente.

Aún así, la acción contra el dólar no se puede ignorar y puede proporcionar oportunidades atractivas para inversores y operadores inteligentes.

Para otras tendencias en los mercados de divisas y cómo negociarlas, los lectores pueden querer revisar un episodio reciente de Medidas de futuros en la red financiera tastytrade.

«Sage Anderson» es un seudónimo para un colaborador que ha negociado derivados de acciones y gestionado carteras basadas en volatilidad como empleado de una empresa de comercio de accesorios. No es empleado de Luckbox, tastytrade ni de ninguna empresa afiliada. Los lectores pueden dirigir sus preguntas sobre esta publicación de blog, o cualquier otro tema relacionado con el comercio, a [email protected].