Suficiente con Robo-Asesores Ya

En la universidad estudié finanzas antes de cambiar a ciencias de la computación. Si te casas con las finanzas y la tecnología, obtienes algo llamado fintech, lo que significa que debería amar a los robo-asesores, ese hijo de oro de fintech, ¿verdad?

Los sitios como Betterment y Wealthfront que invierten su dinero usando sofisticados algoritmos informáticos que la última vez que revisé cada blogger de finanzas personales estaba promocionando. No los uso, y he aquí el por qué.

Digamos que tienes 25 años y tienes 3 3,000 que quieres invertir. Empiezas a preguntar qué deberías hacer y la gente dice: «¿Invertir? Amigo, podrías morir mañana go ir a Las Vegas el fin de semana.»

Eres inteligente, por lo que no escuchas a esa persona y en su lugar decides usar la Mejora. Usted se registra y deposita sus 3 3,000, y mientras lo hace, configura una inversión adicional de 3 300 cada mes porque sabe que la inversión automática es lo que lo hace rico.

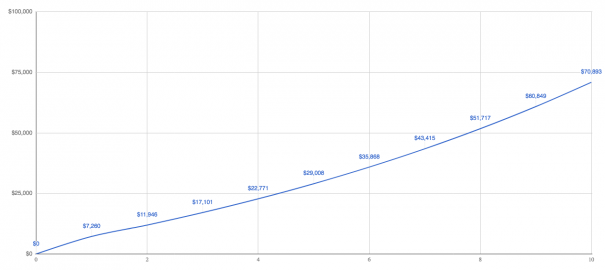

Bien, avancemos 10 años.

Sus inversiones por valor de $70,893. (Para simplificar, supongamos un retorno del 10%.)

Pero espera, la mejora no es gratis. En el nivel más barato, te cobran una tarifa del 0,25%, por invertir tu dinero en fondos de índice Vanguard. Sí, ¿sabías que eso es lo que hacen entre bastidores?

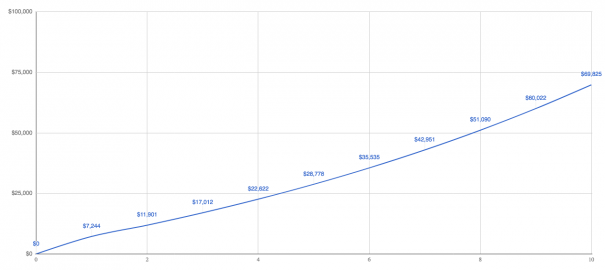

Aquí, quiero mostrarte una manera muy fácil de pensar en las tarifas que puedes usar para cualquier inversión. Reste la tarifa de la devolución para obtener la devolución que está haciendo. En este caso se convierte en el 9,75%.

Al 9.75%, sus inversiones valen $69,825, lo que significa que pierde fees 1,000 en cargos. No está mal. Pero la mejora tampoco es pagar ninguna de las tarifas del fondo índice por usted, ahora tiene que pagarlas.

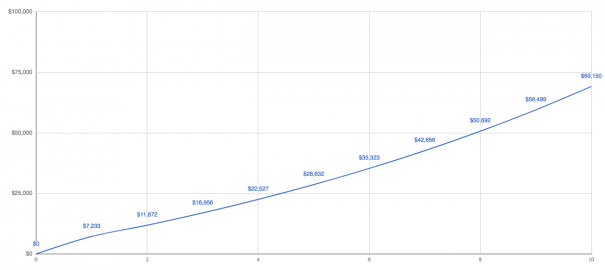

¿cuánto? En promedio, son otro 0.16%, lo que hace que la tarifa de todo incluido sea del 0.41%. Ahora estás haciendo un retorno del 9,59%.

Sus inversiones valen $69,150, y puede que piense que pagar un par de miles de dólares en tarifas no es un gran problema porque los robo-asesores le facilitan la inversión, vale la pena el costo.

Déjame mostrarte una forma diferente de pensar en esto.

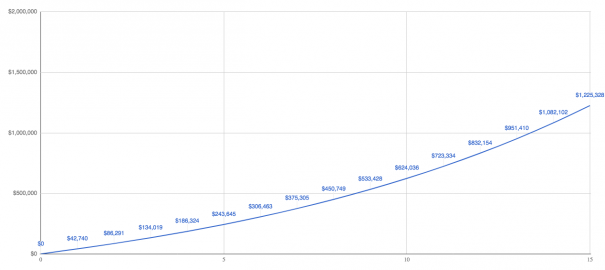

Digamos que tienes un gran objetivo como ahorrar 1 1 millón porque sabes que tener 1 1 millón generará income 40,000 en ingresos pasivos cada año y finalmente tendrás la libertad de hacer lo que quieras en la vida.

Para llegar a $1 millón, debe invertir más, mucho más.

Usted comienza a invertir los mismos 3 3,000, pero ahora va a invertir 3 3,000 adicionales cada mes. Sí, es mucho dinero, pero aquí es donde las cosas se ponen interesantes.

En 15 años vamos a terminar con $1.2 millones, y por fin puedes dejar tu trabajo que te destroza el alma.

Está bien, pero ¿cuánto está pagando la mejora en las tarifas de esos 1 1.2 millones? Están robando 3 3,720 al año, y si estás pensando, «Y qué, soy millonario», entonces te diré que importa.

he Aquí por qué. Si tuviera sus 1 1.2 millones invertidos directamente con Vanguard, podría tener un par de fondos indexados: un fondo indexado de acciones como VTSAX con una tarifa de 0.04% y un fondo indexado de bonos como VBTLX con una tarifa de 0.05%.

Vanguard estaría sacando unos 6 600, lo que pone un extra de 3 3,120 en su bolsillo.

Para decirlo de otra manera, cuando vives con $40,000 al año y pagas fees 3,120 adicionales en tarifas, esos fees 3,120 adicionales en tarifas son la friolera de 7.8% de tus 4 40,000. Sentido?

Por supuesto, los robo-asesores dirán que estás obteniendo más valor al pagarles tarifas más altas. Hablemos de los beneficios que promocionan, y usted puede decidir por sí mismo.

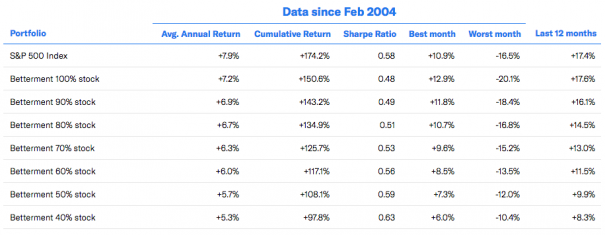

Ganar más por año

La idea de robo-advisors es invertir en fondos indexados de bajo costo. Ya sabes, los que no intentan vencer al mercado como fondos activos, sino simplemente igualarlo. Entonces, ¿por qué la mejora no puede coincidir con el mercado?

Su cartera de acciones tiene un rendimiento inferior al mercado en un 0,8%. ¿Qué está pasando? No coinciden con el mercado porque están invirtiendo fuera de los EE.UU.

Y puede argumentar que parte de su dinero se invierte fuera de los EE. UU., pero personas como Jack Bogle, el fundador de Vanguard, no creen que sea necesario.

Dice: «No invertiría fuera de los Estados Unidos Si alguien quiere invertir el 20 por ciento o menos de su cartera fuera de los Estados Unidos, está bien. No lo haría, pero si quieres, está bien.»

Está bien, pero ¿por qué Bogle no querría invertir fuera de los Estados Unidos? Warren Buffett lo dice mejor en su carta anual de 2016 a los accionistas de Berkshire Hathaway:

«Es prácticamente seguro que los negocios estadounidenses, y en consecuencia una cesta de acciones, valdrán mucho más en los próximos años. La innovación, el aumento de la productividad, el espíritu empresarial y la abundancia de capital se encargarán de ello.»

Si eres optimista en los Estados Unidos, no tiene sentido invertir en ningún otro lugar.

Reducir impuestos

La recolección de pérdidas de impuestos es un gran punto de venta de los robo-asesores porque cuando respondí a una pregunta sobre robo-asesores, me enviaste correos electrónicos diciendo que no hablaba de TLH, así que hablemos de TLH.

Robo-advisors implementan TLH vendiendo una inversión que ha bajado de precio y luego usando el efectivo para comprar una inversión similar, pero no idéntica.

Usted termina con casi las mismas inversiones, pero ahora tiene una pérdida de impuestos, y puede usar esa pérdida de impuestos para compensar los ingresos ordinarios por hasta 3 3,000 al año.

Si desea saber más sobre cómo los robo-asesores implementan la HL, lea esto de Rob en FutureAdvisor (es un lector compañero), o este libro blanco de Betterment donde revelan que la HL no es perfecta:

«Los factores que determinarán el beneficio real de TLH+ incluyen, entre otros, el rendimiento del mercado, el tamaño de la cartera, la exposición de la cartera a las acciones, la frecuencia y el tamaño de los depósitos en la cartera, la disponibilidad de ganancias de capital e ingresos que pueden compensarse con las pérdidas cosechadas, las tasas impositivas aplicables al inversor en un año fiscal determinado y en años futuros, la medida en que los activos relevantes de la cartera se donan a organizaciones benéficas o se legan a herederos, y el tiempo transcurrido antes de la liquidación de cualquier activo que no se enajene de esta manera.»

Betterment afirma que TLH agregará casi un 1% por año en ganancias. Siempre. Encuentro esto difícil de creer porque lo que empieza a suceder es que te quedas sin oportunidades para tomar pérdidas. ¿Por qué? Por la sencilla razón de que los mercados suben con el tiempo.

Cuando está tomando pérdidas en este momento, lo que realmente está haciendo es restablecer su base de costos cada vez más baja, pero eventualmente el mercado sube y eso significa que no queda ninguna pérdida por cosechar, a menos que esté invirtiendo continuamente mucho dinero nuevo. Sentido?

Por supuesto, los robo-asesores dicen que su TLH diario es un gran valor, pero ha habido mucha investigación que sugiere lo contrario de personas realmente inteligentes como Michael Kitces. Quiero decir, incluso Rick Ferri sugiere fondos de ciclo de vida en su lugar.

Ahora, estas personas no están diciendo que TLH no tiene sentido, o que no le ahorrará dinero. Lo que dicen es que los beneficios no son tan claros como sugieren la mayoría de los robo-asesores, y hay muchas cosas que debe tener en cuenta, como evitar ciertos fondos en sus otras cuentas de inversión para que no se vea atrapado en las reglas de venta de lavado.

Y una cosa más. Cuando estás exprimiendo una pérdida de0 10 en cada posición, generará una ridícula página 1099-B de 55 que tu software de impuestos se atraganta cada año. Así que está eso.

Reducción de tarifas

Sí, los cargos por mejora son más bajos que los de un asesor financiero porque la mayoría de los asesores financieros cobran un 1%, con una tarifa de todo incluido más cercana al 1,5%. Pero ya has visto que cobran tarifas más altas que si simplemente invirtieras en un lugar como Vanguard.

De hecho, Vanguard opera al costo, solo cobra tarifas para cubrir el costo de hacer negocios. Es por eso que pueden tener los fondos de índice de menor costo del planeta y tarifas continuamente más bajas.

Por otro lado, la mejora recientemente aumentó las tarifas. En realidad no le dijeron a sus clientes sobre esto, así que todos se enojaron mucho y luego su CEO tuvo que disculparse.

Estaba leyendo la disculpa y él dice que espera que puedan reducir las tarifas. Pero esto quedó enterrado al final:

«Nos estamos preparando para el largo plazo — como siempre — y nuestro objetivo es hacer de esta una empresa pública.»

Cualquier CEO entiende que cuando se hace público, responde ante la junta directiva y los accionistas. Ya no es tu compañía.

Y cuando ya no es su empresa, lo que espera no importa, las ganancias importan. ¿La mejor manera de aumentar los beneficios? Reducir los gastos o aumentar sus honorarios. Ya sentaron el precedente.

Diversificar su cartera

Diversificarse significa no tener todo su dinero invertido en una sola cosa, porque si tiene todo su dinero invertido en una sola cosa, aumenta su riesgo.

Simplemente pregunte a las personas que tenían sus ahorros de toda la vida en acciones de Enron y terminaron sin nada después de que Enron se declarara en quiebra.

Es por eso que repartes tu dinero en diferentes inversiones, para diversificar. Los robo-asesores diversifican su dinero invirtiendo en diferentes fondos indexados, pero las personas se han diversificado mucho antes de que existieran los robo-asesores.

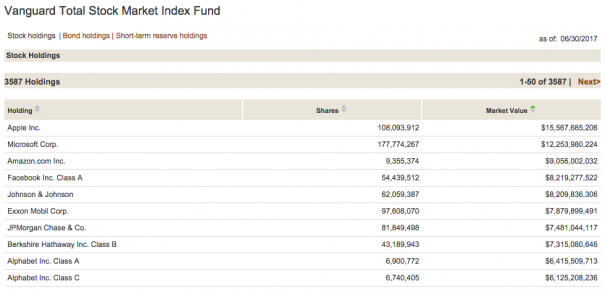

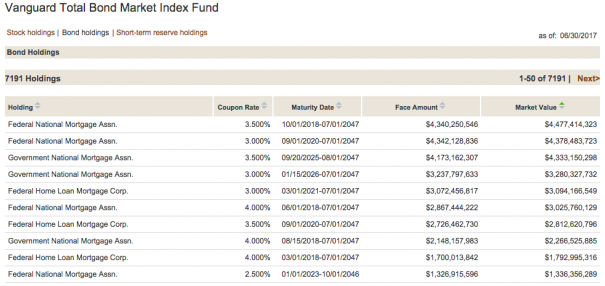

Con solo invertir en un par de fondos indexados, se está diversificando. Por ejemplo, si invierte en VTSAX y VBTLX, lo que realmente está haciendo es invertir en 10,778 acciones y bonos diferentes. Déjame mostrarte.

VTSAX tiene 3.587 acciones diferentes.

Y VBTLX tiene 7,191 diferentes bonos.

Permitir un mejor comportamiento de los inversores

Morgan Housel dijo recientemente que el comportamiento es la parte más crítica de la inversión. No estoy seguro de cómo un robo-asesor puede reclamar un mejor comportamiento. ¿Por qué no?

Los Robo-asesores no pueden detenerte.

Aquí está la cosa. Los Robo-asesores son simplemente lo último en un suministro interminable de productos de inversión. Justo en este momento, la industria de la inversión está soñando con la «próxima mejor cosa» para que usted mueva su dinero.

Veo esto todo el tiempo cuando la gente me envía por correo electrónico su lista de inversiones de lavandería y me pregunta qué pienso. Y es un poco divertido para mí porque puedo interpretar a un arqueólogo y estudiar cómo saltaron de una cosa a la siguiente a la siguiente.

Así no se gana dinero, y tampoco se gana dinero tratando de cronometrar el mercado.

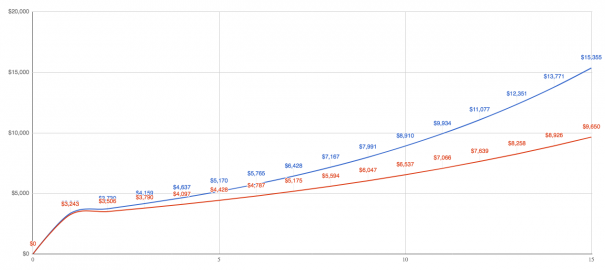

Por ejemplo, entre 1990 y 2005, si se hubiera perdido solo los 10 mejores días del mercado, habría reducido su rendimiento del 11,5% al 8,1%. Esto significa que si usted invirtió $3,000 suma global en 1990, es la diferencia entre $15.000 y $10.000 en el año 2005.

por supuesto, sería muy beneficioso para perder los 10 peores días. Pero dado que es imposible predecir esos días, siempre es mejor no hacer nada, y nadie puede hacer eso excepto tú.

reequilibrio automatizado

La mayoría de los inversores construyen una cartera en torno a acciones y bonos. Un cierto porcentaje de dinero va a acciones para ganancias, y un cierto porcentaje va a bonos para la estabilidad. Con el tiempo, estos porcentajes comienzan a ir a la deriva, por lo que haces lo que se llama reequilibrio.

Por ejemplo, si eres más joven, es posible que quieras el 80% de tu dinero en acciones y el 20% en bonos. Eso significa que si está invirtiendo 3 3,000, pondría 2 2,400 en acciones y 6 600 en bonos.

A medida que el mercado sube y baja, sus acciones podrían crecer a $2,700, pero sus bonos podrían permanecer iguales. Esto hace que su new balance tenga un 75% de acciones y un 25% de bonos, y lo que se supone que debe hacer es reequilibrarse para volver a su 80% y 20%.

Puede hacer esto de dos maneras: Invertir dinero nuevo en el que tiene bajo peso hasta que lo lleve al porcentaje correcto, o vender parte del que tiene sobrepeso poniendo los ingresos en el que tiene bajo peso.

Los Robo-advisors hacen esto por usted, pero también lo hace cualquier fondo de ciclo de vida. Además, los estudios muestran que solo es necesario reequilibrar una vez al año, y solo si tienes un descuento del 5%.

Al cerrar

Es imposible decirte cuál es la decisión correcta porque nunca hay una decisión «correcta» cuando se trata de finanzas personales. La decisión correcta es la decisión correcta para usted.

Lo que te diré es que si eres alguien que está tratando de decidir entre no invertir en absoluto o usar un robo-asesor, entonces usa un robo-asesor. Creo que es la decisión correcta sobre no hacer nada.