Dolar amerykański traci na wartości, gdy dług narodowy eksploduje – luckbox magazine

przesuwający się Dolar Amerykański przyciągnął uwagę międzynarodowych rynków walutowych, a wielu inwestorów zastanawiało się czy to chwilowa Aberracja, czy część szerszego trendu.

od początku roku dolar spadł o 6% w stosunku do euro, a różne źródła, zarówno mikro, jak i makro, wywierają presję na greenback.

w kraju dolar jest pod presją, ponieważ Rezerwa Federalna i rząd USA zalewają system greenbackami, aby pobudzić gospodarkę w czasie kryzysu. Nadmiar podaży sprawił, że każdy dolar był relatywnie mniej wartościowy.

poza tym, Dolar również wydaje się wyboczyć pod presją zadłużenia, które gromadzi rząd USA.

dług narodowy eksplodował w 2020 r.i może wzrosnąć o 4 bln USD do 5 bln USD przed końcem roku—największy roczny wzrost w historii. Problemem jest fakt, że wpływy z podatków również spadają. Razem oznacza to, że deficyt między dochodami i wydatkami rządu USA jest największy od czasu II Wojny Światowej.

(sierpniowy numer magazynu Luckbox przyjrzał się współczesnej teorii monetarnej. Ty też powinieneś.)

urzędnicy Rezerwy Federalnej i memers of Congress sugerują, że kumulowanie długu pobudzi gospodarkę w depresji, ale to nie znaczy, że nie będzie reperkusji.

strzał ostrzegawczy został oddany na początku tego miesiąca, gdy firma ratingowa Fitch obniżyła perspektywę na USA. dług ujemny. Na razie rating AAA kraju pozostał nietknięty.

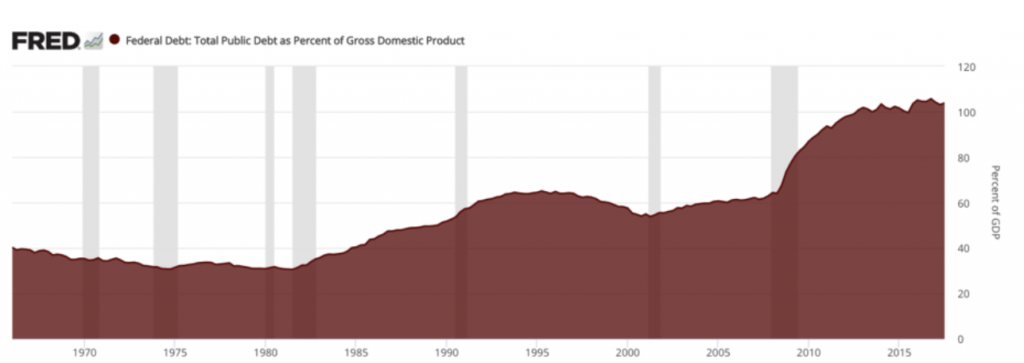

utrzymanie tego ratingu nie jest jednak gwarantowane, ponieważ poziomy zadłużenia w różnych metrykach rosną. Dług jako procent PKB był niższy niż 65% przed rozpoczęciem kryzysu finansowego w 2008 r. W 2020 r.wskaźnik ten przekroczył 107%.

zauważ, że obniżenie wartości dolara niekoniecznie jest złe, ponieważ ten trend może sprawić, że amerykański eksport będzie tańszy dla zagranicznych nabywców. Jest jednak równowaga, ponieważ żaden kraj nie chce zbyt szybko lub zbytnio dewaluować swojej waluty.

w najbliższym czasie wynegocjowany przez Kongres pakiet pomocy związanej z koronawirusem prawdopodobnie będzie miał największy wpływ na losy waluty.

Republikanie poszukują 1 biliona dolarów w dodatkowych funduszach, aby pomóc firmom i osobom cierpiącym na recesję gospodarczą. Demokraci natomiast poszukują solidniejszego pakietu finansowego o łącznej wartości prawie 3 bilionów dolarów.

pomijając Politykę, można zobaczyć, jak wisząca na saldzie różnica 2 bilionów dolarów może spowodować znaczną niepewność na rynkach walutowych. Nawet różnica między dwoma planami wynosi prawie niezgłębioną sumę pieniędzy.

poza problemami z własnym zadłużeniem kraju, siły zewnętrzne również naciskają na dolara.

z makroekonomicznego punktu widzenia Dolar od dawna jest chwalony jako najważniejsza waluta rezerwowa na świecie. Dolar korzysta z faktu, że amerykańska gospodarka jest największa na ziemi, obok rzeczywistości, że amerykańskie rynki finansowe są niezwykle płynne i głębokie.

to nie znaczy, że nie ma pretendentów.

uważa się, że Chiny i Rosja zawarły „sojusz finansowy” z zamiarem zmniejszenia globalnego wpływu dolara. Działania obu krajów w ostatnich miesiącach mogą osłabić walutę w czasie, gdy jest ona szczególnie narażona.

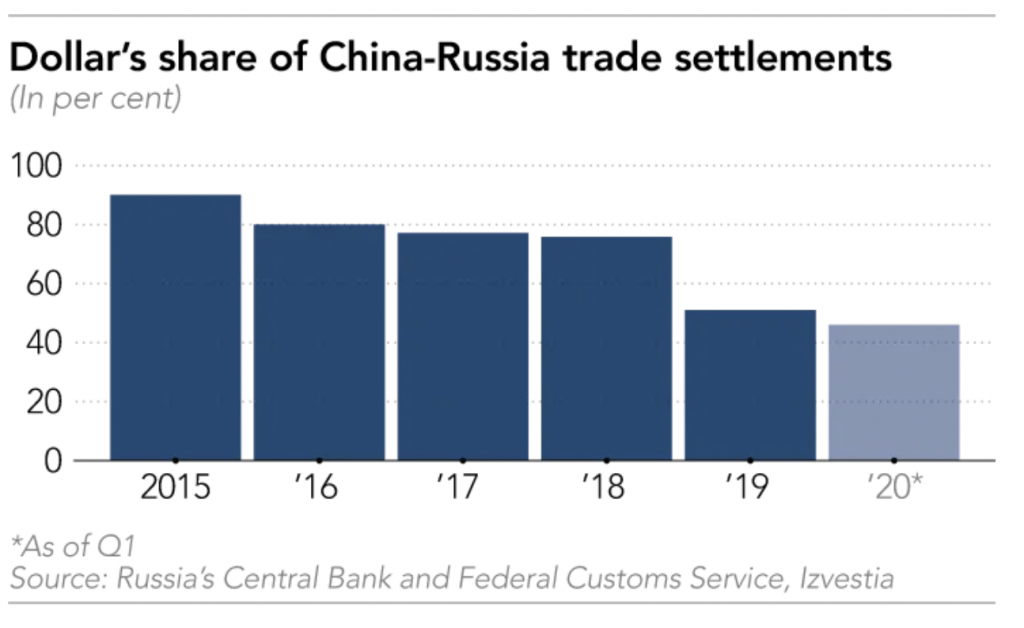

dowody współpracy Chin i Rosji zostały ujawnione dzięki danym opublikowanym przez Bank Rosji. Tymczasem Chiny zwiększyły wykorzystanie euro zamiast dolarów do płacenia za Rosyjskie towary.

w drugim kwartale 2018 r.Euro stanowiło zaledwie 1,3% Chińskich płatności za Rosyjski eksport. Liczba ta wzrosła do 51% w pierwszym kwartale 2020 roku. Jak pokazano poniżej, oznacza to, że udział dolara w transakcjach chińsko-rosyjskich nabrał dużego znaczenia.

płatności Unii Europejskiej za Rosyjski eksport odzwierciedlają podobną tendencję—wzrost z 38% Euro w 2018 r.do 43% Euro w 2019 r.

jest to istotne, ponieważ euro stanowi drugą co do wielkości walutę rezerwową na świecie, z 20% światowych rezerw w Euro, w porównaniu z 60% dla dolara. Wzmacniając euro na rzecz dolara, Chiny i Rosja prowadzą zmowę w celu zmniejszenia wpływu dolara na światową gospodarkę.

rozumowanie może być takie, że każda transakcja z udziałem U.S. dolary muszą zostać ostatecznie rozliczone przez amerykański bank. To zapewnia rządowi USA możliwość zamrożenia tych transakcji, co uzbraja kraj w ładunek domniemanej siły finansowej.

zmniejszenie amerykańskiej kontroli nad globalnymi transakcjami osłabiłoby geopolityczne wpływy kraju. Wysiłek ten jest ogólnie określany jako ” dekolaryzacja.”

podczas gdy Rosja od jakiegoś czasu stara się osłabić finansową siłę Stanów Zjednoczonych, wydaje się, że Chiny dołączyły do wysiłków niedawno—prawdopodobnie z powodu nasilającej się wojny handlowej. Chiny prawdopodobnie uznały, że ten sam rodzaj sankcji finansowych, które USA stosowały przeciwko Rosji w ostatnich latach, teoretycznie można zastosować do Państwa Środka.

na szczęście otwartość amerykańskiej gospodarki, w porównaniu z Chinami i Rosją, powinna okazać się cenna w pomaganiu dolarowi w utrzymaniu statusu wybitnej waluty rezerwowej.

mimo to, działania przeciwko dolarowi nie mogą być ignorowane i mogą zapewnić atrakcyjne możliwości dla doświadczonych Inwestorów i traderów.

aby zapoznać się z innymi trendami na rynkach walutowych i sposobami ich handlu, czytelnicy mogą zapoznać się z ostatnim odcinkiem środków Futures w sieci finansowej tastytrade.

„Sage Anderson” to pseudonim współpracownika, który handlował instrumentami pochodnymi i zarządzał portfelami zależnymi od zmienności jako pracownik firmy handlowej. Nie jest pracownikiem Luckbox, tastytrade ani żadnej firmy stowarzyszonej. Czytelnicy mogą kierować pytania dotyczące tego postu na blogu lub jakiegokolwiek innego tematu związanego z handlem do [email protected].