destul cu robo-consilieri deja

în colegiu am fost un major de finanțe înainte de a trece la informatică. Căsătorește-te cu finanțele și tehnologia și primești ceva numit fintech, ceea ce înseamnă că ar trebui să iubesc robo-consilierii, acel copil de aur al fintech-ului, nu?

site-uri precum Betterment și Wealthfront care investesc banii folosind algoritmi sofisticați de computer pe care ultima dată am verificat că îi promovează fiecare blogger de Finanțe personale. Nu le folosesc, și iată de ce.

Să presupunem că ai 25 de ani și ai 3.000 de dolari pe care vrei să-i investești. Începi să întrebi în jur ce ar trebui să faci și oamenii spun: „investește? Omule, ai putea muri mâine … du-te la Vegas pentru week-end.”

ești inteligent, astfel încât să nu asculți acea persoană și, în schimb, să decizi să folosești îmbunătățirea. Vă înscrieți și depuneți 3.000 USD și, în timp ce sunteți la el, configurați o investiție suplimentară de 300 USD în fiecare lună, deoarece știți că investiția automată este ceea ce vă face bogat.

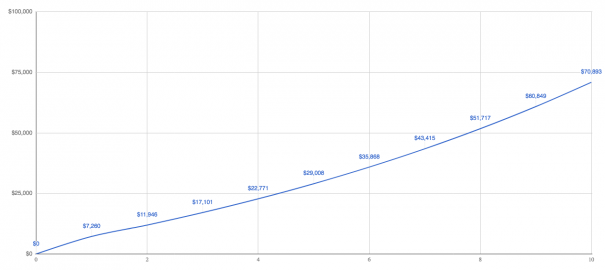

bine, să derulăm înainte 10 ani.

investițiile dvs. sunt în valoare de $70,893. (Pentru simplitate, să presupunem o rentabilitate de 10%.)

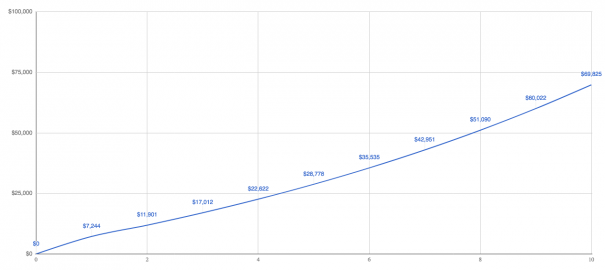

dar stai, îmbunătățirea nu este gratuită. La cel mai ieftin nivel, vă percep o taxă de 0,25% — pentru a vă investi banii în fondurile Vanguard index. Da, știai că asta fac în cea mai mare parte în spatele scenei?aici, vreau să vă arăt o modalitate foarte ușoară de a vă gândi la taxele pe care le puteți utiliza pentru orice investiție. Scădeți taxa din întoarcere pentru a obține randamentul pe care îl faceți. În acest caz, devine 9,75%.

la 9,75% investițiile dvs. valorează 69.825 USD, ceea ce înseamnă că pierdeți 1.000 USD din taxe. Nu-i rău. Dar îmbunătățirea nu plătește nici una dintre Comisioanele fondului index pentru dvs. — acum trebuie să le plătiți.

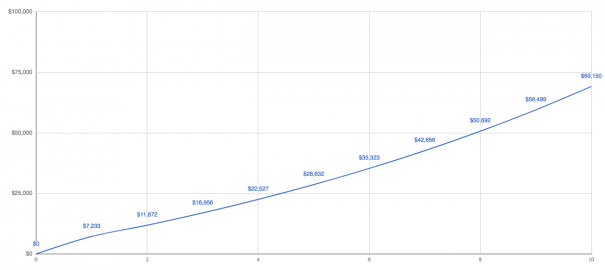

cât de mult? În medie, acestea sunt un alt 0.16% ceea ce face taxa all-in 0.41%. Acum faci un profit de 9,59%.

investițiile dvs. valorează 69.150 USD și s-ar putea să vă gândiți că plata a câteva mii de dolari în taxe nu este o afacere uriașă, deoarece robo — consilierii vă fac investiția ușoară-merită costul.

permiteți-mi să vă arăt un mod diferit de a gândi la acest lucru.

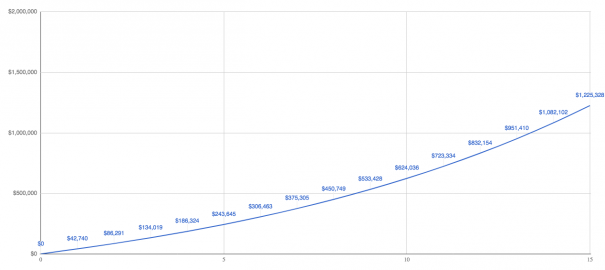

Să presupunem că aveți un obiectiv mare și păros, cum ar fi economisirea a 1 milion de dolari, deoarece știți că 1 milion de dolari va genera venituri pasive de 40.000 de dolari în fiecare an și veți avea în sfârșit libertatea de a face orice doriți în viață.

pentru a ajunge la 1 milion de dolari trebuie să investești mai mult — mult mai mult.începeți să investiți aceiași 3.000 de dolari, dar acum veți investi încă 3.000 de dolari în fiecare lună. Da, sunt mulți bani, dar aici lucrurile devin interesante.

în 15 ani vei ajunge cu $1.2 milioane, și în cele din urmă poți renunța la slujba ta de zdrobire a sufletului.

bine, dar cât de mult sunt plătiți mai bine în taxe pe care 1.2 milioane dolari? Scot 3.720 de dolari pe an, și dacă te gândești, „și ce, sunt milionar”, atunci îți voi spune că contează.

Iată de ce. Dacă ați avut dvs. $1.2 milioane investit direct cu Vanguard s-ar putea avea un cuplu fonduri de index: un fond de indice bursier ca VTSAX cu o taxă de 0.04%, și un fond de index de obligațiuni ca VBTLX cu o taxă de 0.05%.

Vanguard ar fi skimming off despre $600, care pune un plus $3,120 în buzunar.

pentru a spune că un alt mod, atunci când sunteți de viață pe 40.000 dolari pe an și sunteți de plată o suplimentare de 3.120 dolari în taxe care suplimentare 3.120 dolari în taxe este un enorm 7.8% bucată de dumneavoastră 40.000 dolari. Are sens?desigur, robo-consilierii vor spune că obțineți mai multă valoare plătindu-le taxe mai mari. Să vorbim despre beneficiile pe care le tout, și puteți decide pentru tine.

Câștigul salarial mai mult pe an

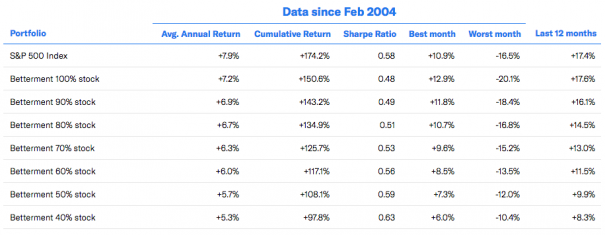

întreaga idee de robo-consilieri este de a investi în fonduri de index low-cost. Știi, cei care nu încearcă să bată piața ca fonduri active, ci pur și simplu se potrivesc. Deci, de ce nu se poate îmbunătăți piața?

portofoliul lor de acțiuni este subperformant pe piață cu 0,8%. Ce se întâmplă? Nu se potrivesc cu piața pentru că investesc în afara SUA și puteți face cazul pentru a avea o parte din banii investiți în afara SUA, dar oameni ca Jack Bogle — fondatorul Vanguard — nu cred că este necesar.

el spune: „nu aș investi în afara SUA dacă cineva vrea să investească 20% sau mai puțin din portofoliul său în afara SUA, este în regulă. N-aș face-o, dar dacă vrei, e în regulă.”

bine, dar de ce nu ar vrea Bogle să investească în afara SUA? Warren Buffett spune cel mai bine în scrisoarea sa anuală 2016 către acționarii Berkshire Hathaway:

„afacerile americane — și, prin urmare, un coș de acțiuni — sunt practic sigure că vor valora mult mai mult în anii următori. Inovația, creșterea productivității, spiritul antreprenorial și o abundență de capital vor avea grijă de acest lucru.”

Dacă sunteți bullish pe SUA nu are sens să investească în altă parte.

reducerea impozitelor

recoltarea pierderilor fiscale este un punct de vânzare foarte mare al Robo-advisors, deoarece când am răspuns la o întrebare despre robo-advisors mi-ai trimis e-mailuri spunând că nu vorbesc despre TLH, așa că hai să vorbim despre TLH.

consilierii Robo implementează TLH prin vânzarea unei investiții care a scăzut în preț și apoi folosind banii pentru a cumpăra o investiție similară-dar nu identică—.

ajungi cu aproape aceleași investiții, dar acum ai o pierdere fiscală și poți folosi acea pierdere fiscală pentru a compensa veniturile obișnuite cu până la 3.000 de dolari pe an.

Dacă doriți să aflați mai multe despre modul în care robo-consilierii implementează TLH citiți acest lucru de la Rob la FutureAdvisor( el este un coleg cititor) sau această carte albă de la Betterment unde dezvăluie TLH nu este perfectă:

„factorii care vor determina beneficiul real al TLH+ includ, dar nu se limitează la, performanța pieței, dimensiunea portofoliului, expunerea la acțiuni a portofoliului, frecvența și mărimea depozitelor în portofoliu, disponibilitatea câștigurilor de capital și a veniturilor care pot fi compensate prin pierderile recoltate, ratele de impozitare aplicabile investitorului într-un anumit an fiscal și în anii următori, măsura în care activele relevante din portofoliu sunt donate în scopuri caritabile sau moștenite moștenitorilor și timpul scurs înainte de lichidarea oricăror active care nu sunt cedate în acest mod.”

îmbunătățirea face afirmația că TLH va adăuga aproape 1% pe an în randamente. Pentru totdeauna. Mi se pare greu de crezut pentru că ceea ce începe să se întâmple este că nu mai ai oportunități de a pierde. De ce? Din simplul motiv că piețele cresc în timp.

când luați pierderi chiar acum, ceea ce faceți cu adevărat este să vă resetați baza de cost din ce în ce mai mică, dar în cele din urmă piața crește și asta înseamnă că nu mai rămân pierderi de recoltat — cu excepția cazului în care investiți continuu o mulțime de bani noi. Are sens?

desigur, consilierii robo spun că TLH-ul lor zilnic este o valoare uriașă, dar au existat o mulțime de cercetări care sugerează altfel de la oameni cu adevărat deștepți precum Michael Kitces. Adică, chiar și Rick Ferri sugerează în schimb fonduri pentru ciclul de viață.

acum, acești oameni nu spun că TLH nu are sens sau că nu vă va economisi bani. Ceea ce spun ei este că beneficiile nu sunt la fel de clare cum sugerează majoritatea consilierilor robo și există o mulțime de lucruri de reținut, cum ar fi evitarea anumitor fonduri în celelalte conturi de investiții, astfel încât să nu fiți prinși în regulile de vânzare a spălării.

și încă un lucru. Când stoarceți o pierdere de 10 USD din fiecare poziție, va genera un ridicol 55 pagină 1099-B pe care software-ul dvs. fiscal îl sufocă în fiecare an. Deci, nu e asta.

reducerea taxelor

Da, Betterment percepe taxe mai mici decât un consilier financiar, deoarece majoritatea consilierilor financiari percep 1%, cu taxa all-in mai aproape de 1,5%. Dar ați văzut deja că percep taxe mai mari decât dacă ați investit pur și simplu într-un loc precum Vanguard.

de fapt, Vanguard operează la cost-percep taxe doar pentru a acoperi costul de a face afaceri. De aceea, pot avea cele mai mici fonduri de indexare a costurilor de pe planetă și taxe continuu mai mici.

Pe de altă parte, îmbunătățirea ridicat recent Taxe. Nu le-au spus clienților despre asta, așa că toată lumea s-a enervat foarte mult și apoi CEO-ul lor a trebuit să-și ceară scuze.

citeam scuzele și el spune că speră că pot reduce taxele. Dar acest lucru a fost îngropat la sfârșit:

„ne pregătim pentru cursa lungă — ca întotdeauna — și ne propunem să facem din aceasta o companie publică.”

orice CEO înțelege că atunci când faci public răspunzi în fața Consiliului și a acționarilor. Nu mai e compania ta.

și când nu mai este compania ta, ceea ce speri nu contează — profitul contează. Cel mai bun mod de a crește profitul? Fie reduceți cheltuielile, fie creșteți taxele. Ei au stabilit deja precedentul.

diversificarea portofoliului

a fi diversificat înseamnă a nu avea toți banii investiți într-un singur lucru, pentru că dacă ai toți banii investiți într-un singur lucru îți crești riscul.

întrebați-i doar pe cei care aveau economiile lor de o viață în stocul Enron și au rămas fără nimic după ce Enron a dat faliment.

de aceea vă răspândiți banii în diferite investiții — pentru a vă diversifica. Robo-consilierii vă diversifică banii investind în diferite fonduri de index, dar oamenii s-au diversificat cu mult înainte ca robo-consilierii să fie în jur.

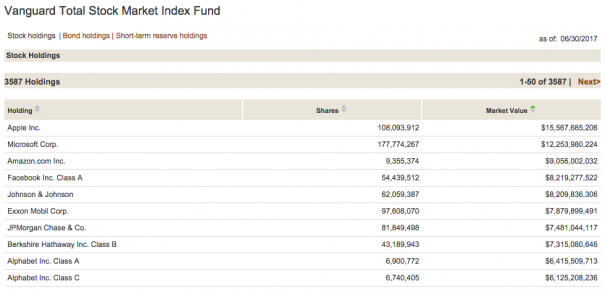

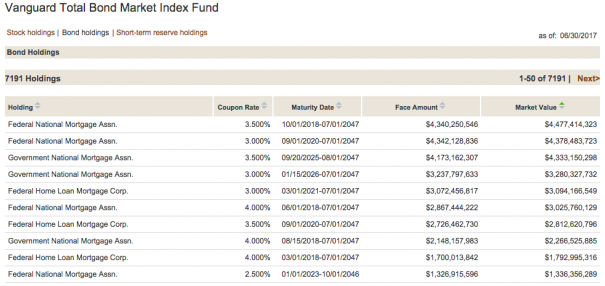

doar investind în câteva fonduri de index, vă diversificați. Cum ar fi, dacă investești în VTSAX și VBTLX ceea ce faci cu adevărat este să investești în 10.778 de acțiuni și obligațiuni diferite. Lasă-mă să-ți arăt.

VTSAX deține 3.587 de stocuri diferite.

și VBTLX deține 7,191 obligațiuni diferite.

activarea unui comportament mai bun al investitorilor

Morgan Housel a declarat recent că comportamentul este cea mai critică parte a investiției. Nu sunt sigur cum orice robo-consilier poate pretinde un comportament mai bun. De ce nu?

robo-consilierii nu te pot opri de la tine.

uite care-i treaba. Robo-advisors sunt pur și simplu cele mai recente într-o ofertă nesfârșită de produse de investiții. Chiar în acest minut, industria de investiții visează la „următorul lucru cel mai bun” pentru a vă muta banii.

văd asta tot timpul când oamenii îmi trimit prin e-mail lista lor de investiții și mă întreabă ce cred. Și este distractiv pentru mine pentru că pot să joc rolul unui arheolog și să studiez cum au sărit de la un lucru la altul la altul.

nu așa faci bani și nici nu faci bani încercând să cronometrezi piața.

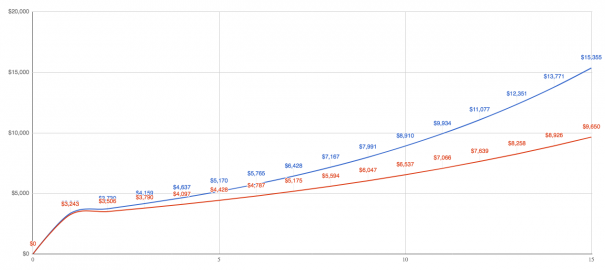

de exemplu, între 1990 și 2005, dacă ați pierdut doar cele mai bune 10 zile ale pieței, v-ați fi redus randamentul de la 11,5% la 8,1%. Asta înseamnă că dacă ați investit o sumă forfetară de $3,000 în 1990, este diferența dintre a avea $15,000 și $10,000 în 2005.

desigur, ar fi extrem de benefic să ratăm cele mai proaste 10 zile. Dar având în vedere că este imposibil să prezici acele zile, este întotdeauna cel mai bine să nu faci nimic și nimeni nu poate face asta în afară de tine.

reechilibrare automată

majoritatea investitorilor construiesc un portofoliu în jurul acțiunilor și obligațiunilor. Un anumit procent de bani merge în stocuri pentru câștiguri, și un anumit procent merge în obligațiuni pentru stabilitate. În timp, aceste procente încep să plutească, astfel încât să faceți ceea ce se numește reechilibrare.

de exemplu, dacă ești mai tânăr, s-ar putea să vrei 80% din banii tăi în acțiuni și 20% în obligațiuni. Asta înseamnă că dacă investești 3.000 de dolari, ai pune 2.400 de dolari în acțiuni și 600 de dolari în obligațiuni.

pe măsură ce piața crește și scade, acțiunile dvs. ar putea crește până la 2.700 USD, dar obligațiunile dvs. ar putea rămâne aceleași. Acest lucru face ca noul dvs. sold să fie de 75% acțiuni și 25% obligațiuni, iar ceea ce ar trebui să faceți este să reechilibrați pentru a vă întoarce la 80% și 20%.

puteți face acest lucru în două moduri: investiți bani noi în cel care este subponderal până când îl aduceți la procentul potrivit sau vindeți o parte din cel supraponderal punând veniturile în cel subponderal.

consilierii Robo fac asta pentru tine, dar la fel și orice fond pentru ciclul de viață. În plus, studiile arată că este necesar să reechilibrați doar o dată pe an și numai dacă sunteți oprit cu 5%.

în încheiere

este imposibil să vă spun care este decizia corectă, deoarece nu există niciodată o decizie „corectă” atunci când vine vorba de finanțele personale. Decizia corectă este decizia potrivită pentru tine.

ceea ce vă voi spune este că dacă sunteți cineva care încearcă să decidă între a nu investi deloc sau a folosi un robo-consilier, atunci folosiți un robo-consilier. Cred că e decizia corectă de a nu face nimic.