cég értéke

cég értéke-meghatározás

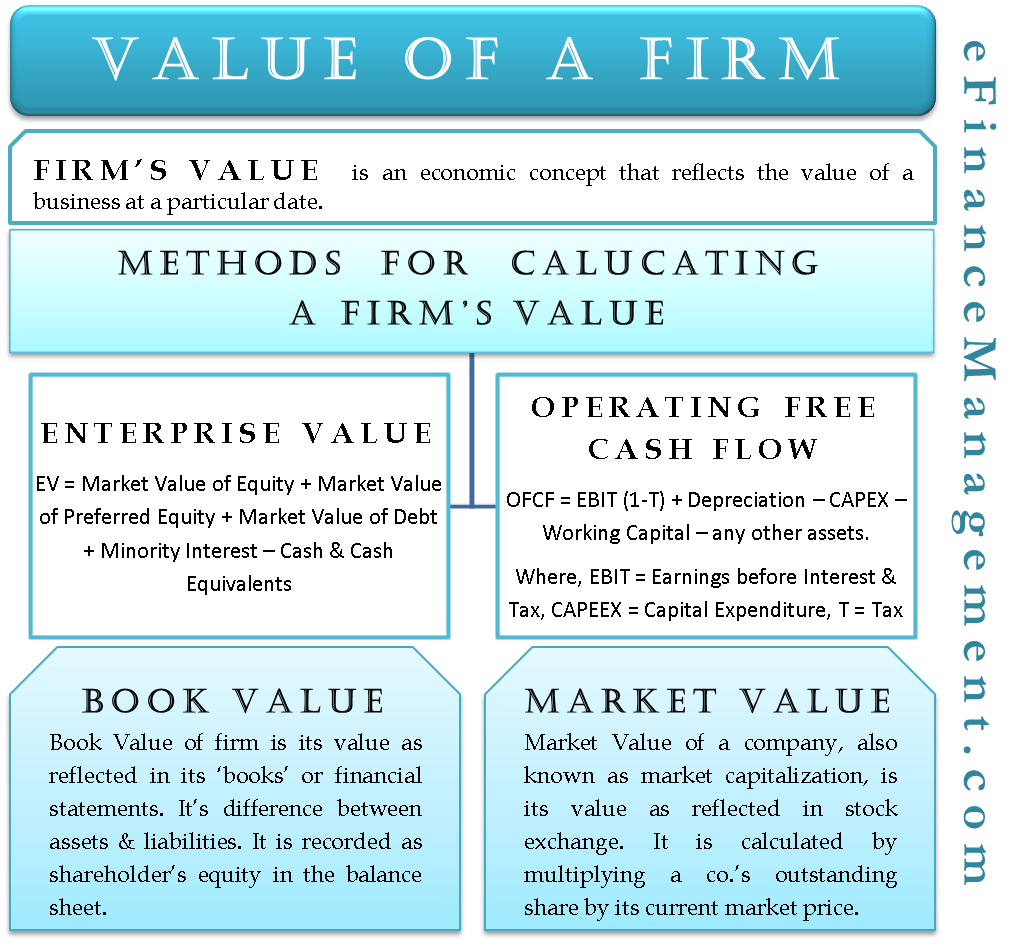

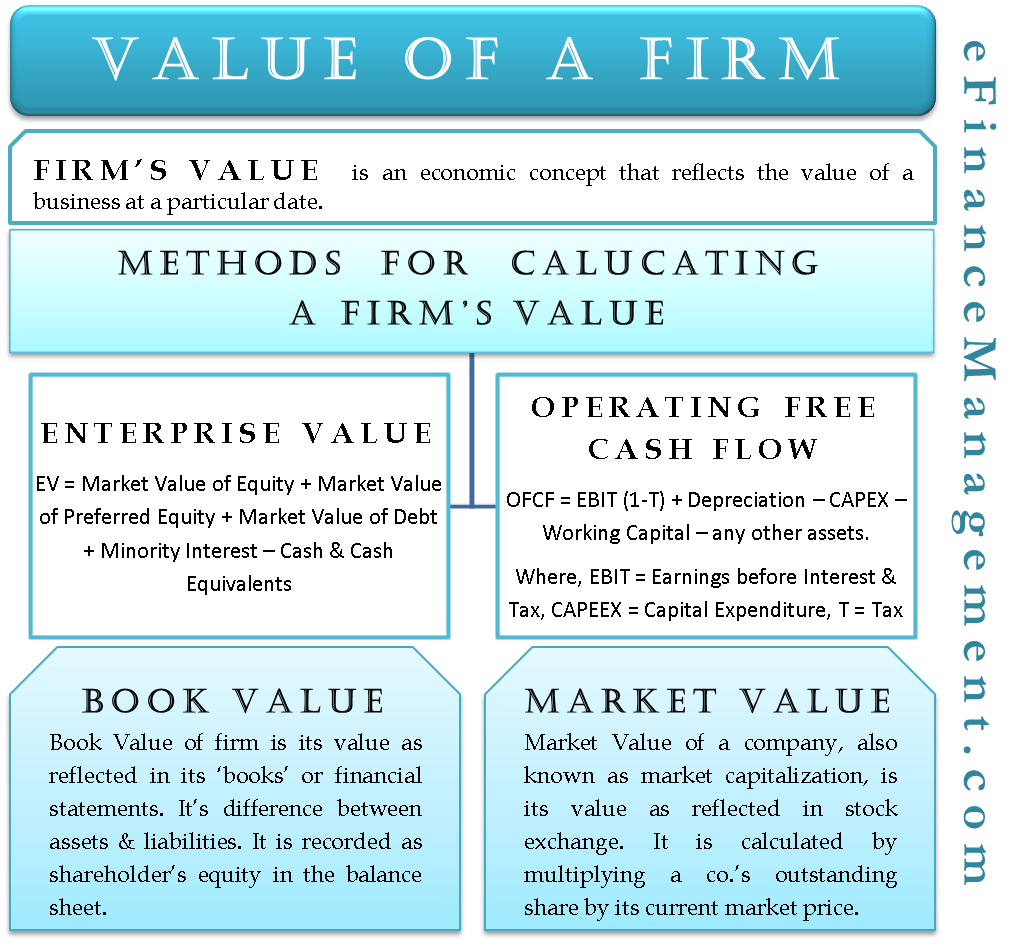

a cég értéke, más néven cégérték (FV), vállalati érték (Ev) egy gazdasági fogalom, amely tükrözi az üzleti értéket. Ez az az érték,amelyet egy vállalkozás érdemes egy adott időpontban. Elméletileg ez egy olyan összeg, amelyet fizetni kell egy üzleti egység megvásárlásához/átvételéhez. Mint egy eszköz, a cég értékét könyv szerinti érték vagy piaci érték alapján lehet meghatározni. De általában a vállalat piaci értékére utal. Az EV a piaci kapitalizáció átfogóbb helyettesítője, és több megközelítés alkalmazásával is kiszámítható.

A vállalkozás értékének kiszámítása

a vállalkozás értéke alapvetően a hitelezők és a részvényesek követeléseinek összege. Ezért a cég értékének mérésének egyik legegyszerűbb módja az adósság, a saját tőke és a kisebbségi részesedés piaci értékének hozzáadása. A készpénzt és a pénzeszköz-egyenértékeseket ezután levonják a nettó érték eléréséhez.

- cég értéke-meghatározás

- cég értékének kiszámítása

- cég könyv szerinti értéke

- cég piaci értéke

ev = törzsrészvény piaci értéke + elsőbbségi részvény piaci értéke + adósság piaci értéke + kisebbségi kamat – készpénz és befektetések.

az egyik oka annak, hogy az EV fogalma nagyobb jelentőséget kapott, mint a piaci kapitalizáció, mert az előbbi befogadóbb. A saját tőke mellett magában foglalja az adósság értékét, valamint a készpénztartalékokat, amelyek fontos szerepet játszanak a vállalat értékelésében. A vevőnek ki kell fizetnie a cég adósságát, amikor átveszi a céget, és ugyanezt le lehet vonni a cégnél rendelkezésre álló készpénzből és pénzeszköz-egyenértékesekből.

egy másik megalapozott megközelítés a vállalat értékének kiszámításához a jövőbeni működési szabad cash flow-k jelenértékének meghatározása. Az ötlet két hasonló cég összehasonlítása. Hasonló cégek alatt hasonló méretű, azonos iparágat stb. Az a cég, amelynek a jövőbeni működési cash flow-k jelenértéke jobb, mint a másik, nagyobb valószínűséggel vonzza a befektetők magasabb értékelését. A működési Szabad Cash Flow (ofcf) kiszámítása az adókulcs kiigazításával, az értékcsökkenés visszaadásával és a tőkekiadások, a forgótőke és az egyéb eszközök változásainak levonásával történik a kamat és az adók előtti eredményekből. Az OFCF kiszámításának képlete a következő: –

OFCF = EBIT (1 – T) + értékcsökkenés – CAPEX – működő tőke-bármely más eszköz

ahol

EBIT = kamat és adók előtti eredmény,

t = adókulcs

CAPEX = tőkekiadás

az OFCF kiszámítása oly módon pontosabb képet ad a vállalat készpénztermelő képességeiről. Az OFCF kiszámítása után megfelelő diszkontrátával lehet megtalálni az OFCF jelenértékét. A jövőbeni működési cash flow-k összes jelenértékének összege alapján eldönthető, hogy átveszi-e a céget vagy sem.

bár a fenti megközelítések nehézkesnek tűnhetnek, az üzleti értékelési számológépek is használhatók. A cég kalkulátor értéke segíthet a vásárlóknak és az eladóknak abban, hogy pillanatok alatt meghatározzák a cég valódi értékét. A különböző iparágak számára a pénzügyi szakértők különböző üzleti értékelési számológépeket fejlesztettek ki.

cég könyv szerinti értéke

ahogy a neve is mutatja, a cég könyv szerinti értéke a “könyvekben” vagy a pénzügyi kimutatásokban tükröződő érték. Ez a vállalkozás eszközei és kötelezettségei közötti különbség a mérlegében. A mérlegben a részvényes saját tőkéjeként kerül elszámolásra. Ez az üzlet valódi értéke, ha kötelezettségeit nettósítják az eszközeiből.

például, ha az ABC társaság összes eszköze 500 millió dollár értékű, az összes kötelezettség pedig 450 millió dollár, a cég könyv szerinti értéke 50 millió dollár lenne (a kötelezettségek értékének az eszközök értékéből történő levonásával számítva). Ez azt jelenti, hogy ha egy XYZ cég megvásárolja az ABC vállalatot, akkor 50 millió dollárt kell kihúznia a zsebéből, az ABC vállalat megvásárlásának tényleges könyv szerinti értékét.

Egy cég piaci értéke

a vállalat piaci értéke, más néven piaci kapitalizáció, annak értéke, amint azt a tőzsde tükrözi. Ezt úgy számítják ki, hogy megszorozzák a vállalat kiemelkedő részesedését a jelenlegi piaci árával.

például, ha az ABC társaságnak 10 millió részvénye van forgalomban, és az egyes részvények piaci ára 50 dollár; akkor a társaság piaci értéke 500 millió dollár lenne, feltételezve, hogy csak a piacon kibocsátott törzsrészvények vannak.

a cég piaci értéke és könyv szerinti értéke két különböző fogalom. Nagy lehetőség van arra, hogy egy vállalat könyv szerinti értéke és piaci értéke között egy adott időpontban hatalmas különbség legyen.

következtetés

az adott cégtől függ, hogy milyen megközelítést kell követni egy cég értékének kiszámításához. Továbbá, hogy figyelembe vesszük-e a vállalat könyv szerinti értékét vagy piaci értékét, miközben döntést hozunk a vásárlásról, politikai és stratégiai döntés. Olyan vállalatokat lehet bevonni, amelyek kizárólag a cégek valódi értékének becslésével foglalkoznak.1,2