Valore di un’impresa

Valore di un’impresa – Definizione

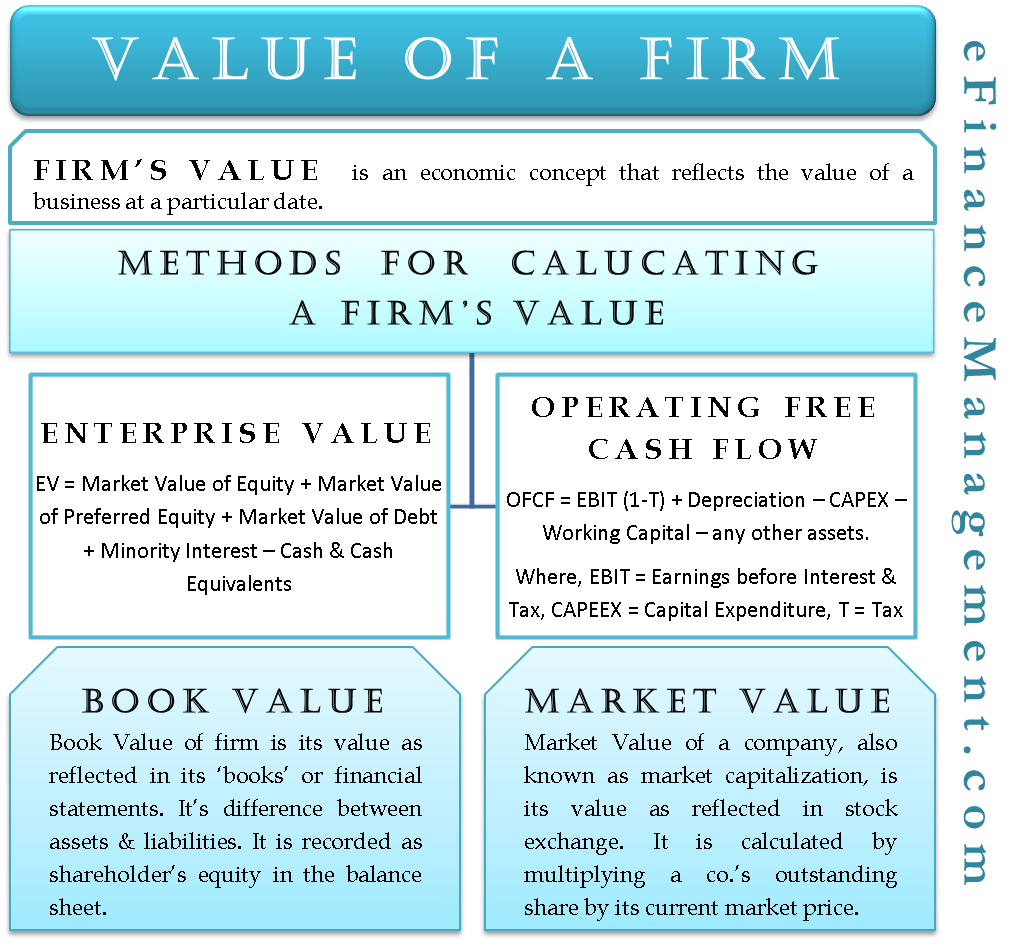

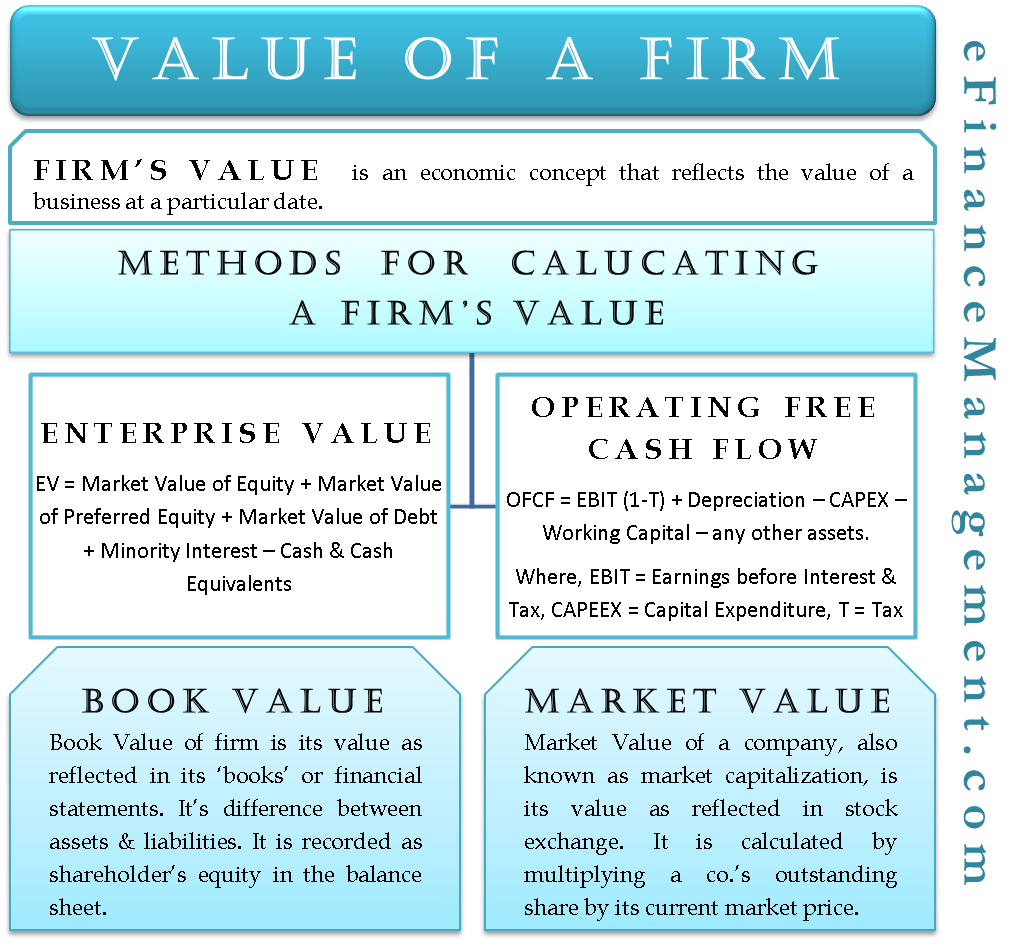

Il valore di un’impresa, noto anche come Valore aziendale (FV), Enterprise Value (EV) è un concetto economico che riflette il valore di un’impresa. È il valore di cui un’azienda è degna in una data particolare. Teoricamente, è un importo che si deve pagare per acquistare / rilevare un’entità aziendale. Come un bene, il valore di un’impresa può essere determinato sulla base del valore contabile o del valore di mercato. Ma in generale, si riferisce al valore di mercato di una società. EV è un sostituto più completo per la capitalizzazione di mercato e può essere calcolato seguendo più di un approccio.

Calcolo del valore di un’impresa

Il valore di un’impresa è fondamentalmente la somma dei crediti dei suoi creditori e azionisti. Pertanto, uno dei modi più semplici per misurare il valore di un’impresa è aggiungendo il valore di mercato del suo debito, patrimonio netto e interessi di minoranza. Le disponibilità liquide e le disponibilità liquide sarebbero quindi dedotte per arrivare al valore netto.

- il Valore di un’Azienda – la Definizione

- Calcolo di una Ditta di Valore

- Valore contabile di un’Azienda

- il Valore di Mercato di un’Impresa

EV = valore di mercato del common equity + valore di mercato di preferred equity + valore di mercato del debito + interessi di minoranza – cassa e investimenti.

Uno dei motivi per cui il concetto di EV ha guadagnato più importanza della capitalizzazione di mercato è perché il primo è più inclusivo. Oltre al patrimonio netto, include il valore del debito e le riserve di liquidità che hanno un ruolo importante nella valutazione di una società. Un acquirente dovrebbe pagare il debito di un’impresa quando prende in consegna l’impresa e lo stesso potrebbe essere compensate fuori dalla cassa e mezzi equivalenti disponibili con l’impresa.

Un altro approccio valido per calcolare il valore di un’impresa è quello di determinare il valore attuale dei suoi futuri flussi di cassa liberi operativi. L’idea è quella di tracciare un confronto tra due aziende simili. Per imprese simili, intendiamo dimensioni simili, stessa industria ecc. L’impresa il cui valore attuale dei flussi di cassa operativi futuri è migliore dell’altra ha maggiori probabilità di attirare valutazioni più elevate da parte degli investitori. Operating Free Cash Flow (OFCF) è calcolato regolando l’aliquota fiscale, aggiungendo l’ammortamento e deducendo l’importo delle spese in conto capitale, del capitale circolante e delle variazioni di altre attività dagli utili prima degli interessi e delle imposte. La formula per calcolare OFC è la seguente:

OFC = EBIT (1-T) + Ammortamento – CAPEX – capitale circolante – qualsiasi altra attività

Dove,

EBIT = utili prima degli interessi e delle imposte,

T = aliquota fiscale

CAPEX = spese in conto capitale

Il calcolo dell’OFC in questo modo fornisce un quadro più accurato delle capacità generatrici di cassa di un’impresa. Una volta che OFCF è calcolato, si può utilizzare un tasso di sconto adatto per trovare il valore attuale di OFCF. Sulla base della somma di tutto il valore attuale dei flussi di cassa operativi futuri, si può decidere se rilevare o meno un’impresa.

Mentre gli approcci di cui sopra possono sembrare ingombranti, si può anche fare uso di calcolatori di valutazione aziendale. Valore di una calcolatrice ditta può aiutare acquirenti e venditori nel determinare il vero valore di una ditta in pochissimo tempo. Per diversi settori, diversi calcolatori di valutazione aziendale sono stati sviluppati da esperti finanziari.

Valore contabile di un’Azienda

Come suggerisce il nome, il valore contabile dell’azienda è il suo valore come riflesso nei suoi “libri” o di bilancio. È la differenza tra le attività e le passività di un’impresa secondo il suo bilancio. È registrato come patrimonio netto nel bilancio. Questo è il vero valore del business quando le sue passività sono compensate dalle sue attività.

Ad esempio, se la società ABC ha attività totali per un valore di $500 milioni e passività totali pari a $450 milioni, il valore contabile della società sarebbe di $50 milioni (calcolato deducendo il valore delle passività da quello delle attività). Ciò significa che se una società XYZ è quello di acquistare società ABC, allora dovrà sborsare million 50 milioni di euro di tasca sua, il valore contabile effettivo di acquistare società ABC.

Valore di mercato di un’impresa

Il valore di mercato di un’azienda, noto anche come capitalizzazione di mercato, è il suo valore riflesso in borsa. Viene calcolato moltiplicando la quota in circolazione di una società per il suo prezzo di mercato corrente.

Ad esempio, se la società ABC ha 10 milioni di azioni in circolazione e il prezzo di mercato di ogni azione è di $50; quindi il valore di mercato della società sarebbe di $500 milioni, supponendo che ci siano solo azioni ordinarie emesse sul mercato.

Il valore di mercato e il valore contabile dell’azienda sono due concetti diversi. C’è una possibilità di un’enorme differenza tra il valore contabile e il valore di mercato di un’azienda in un dato momento.

Conclusione

Quale approccio di calcolo del valore di un’impresa deve essere seguito dipende dall’impresa in questione. Inoltre, se considerare il valore contabile o il valore di mercato di un’azienda mentre si prende una decisione di acquisto è una decisione politica e strategica. Si possono coinvolgere aziende che si occupano esclusivamente di stimare il vero valore delle imprese.1,2