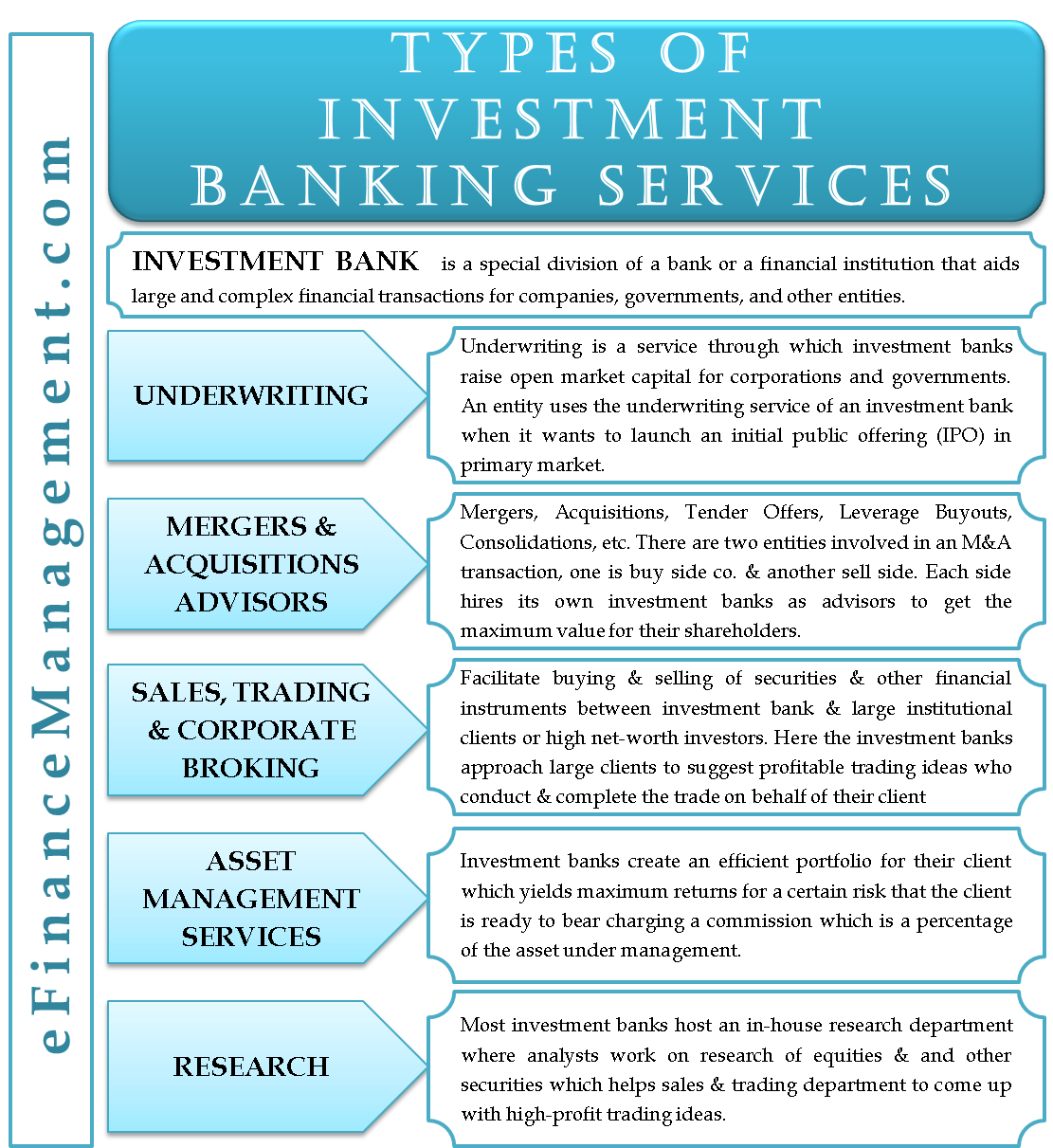

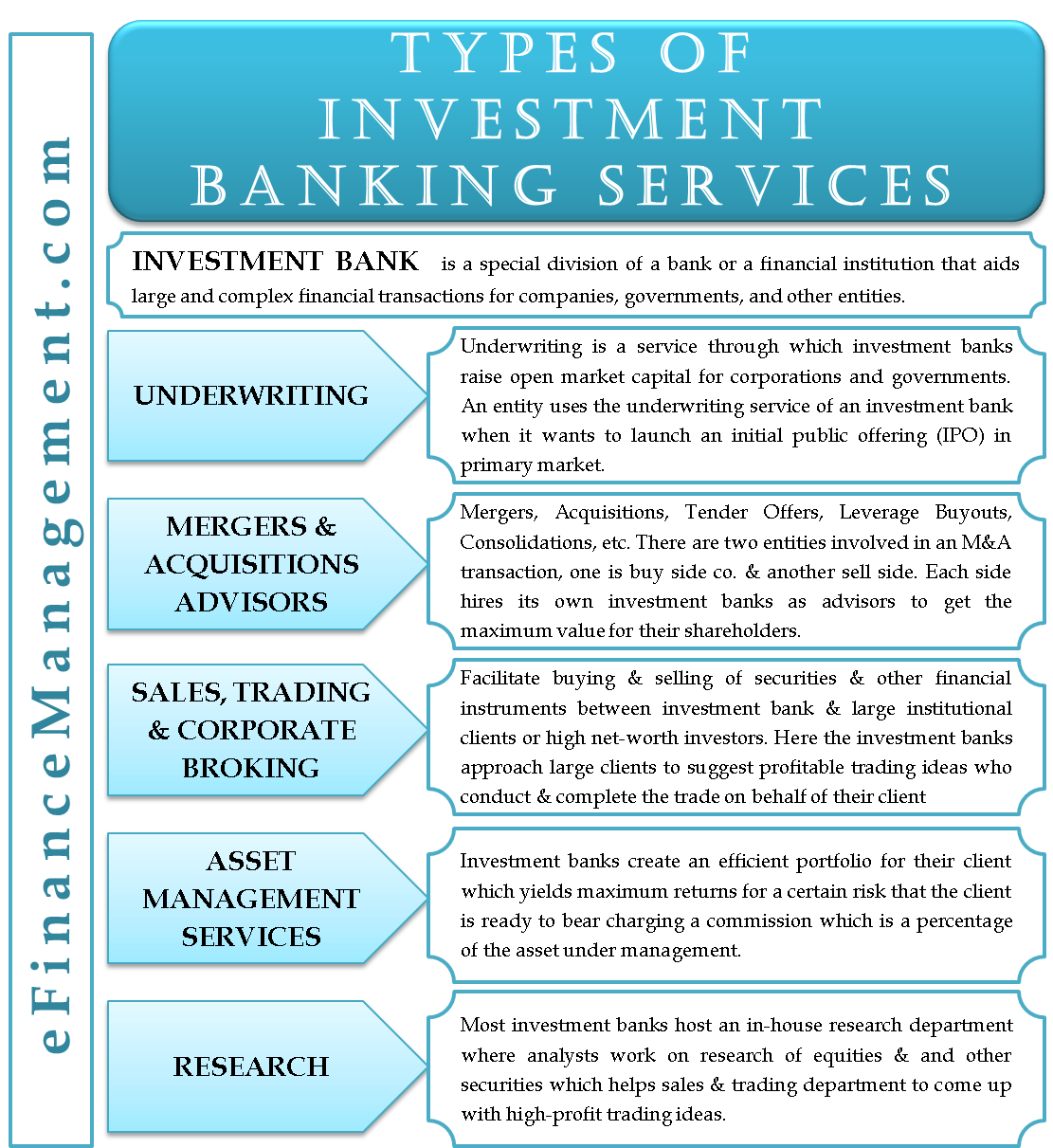

tipuri de servicii bancare de investiții

o bancă de investiții este o divizie specială a unei bănci sau a unei instituții financiare care ajută la tranzacții financiare mari și complexe pentru companii, guverne și alte entități. Investment banking este un fenomen foarte larg și subiectiv și poate fi structurat în moduri diferite. În acest articol, vom adopta o abordare holistică și vom încerca să înțelegem în detaliu fiecare serviciu oferit de o bancă de investiții.

tipuri de servicii bancare de investiții

următoarele sunt serviciile furnizate de băncile de investiții:

subscriere

putem pune subscrierea ca unul dintre principalele segmente de activitate ale unei bănci de investiții. Subscrierea este un serviciu prin care băncile de investiții atrag capital de piață deschisă pentru corporații și guverne. O entitate utilizează serviciul de subscriere al unei bănci de investiții atunci când dorește să lanseze o ofertă publică inițială (IPO) pe piața primară.

în rolul său de subscriitor, băncile de investiții planifică mai întâi întreaga problemă publică. Înțelege cerința de capital necesară, de ce clientul dorește să ridice capitalul etc. În al doilea rând, studiază condițiile pieței. În această etapă, analizează condițiile pieței, piața țintă și capacitatea investitorului de a-și asuma riscuri, sensibilitatea, condițiile economice și politice etc. În cele din urmă, pe baza acestei analize, banca de investiții structurează problema publică și o lansează.

în majoritatea tranzacțiilor, în calitate de subscriitor, banca de investiții se angajează să investească un anumit procent din capitalul propriu în emisiunea publică dacă emisiunea nu este subscrisă integral. Acest lucru este în principal pentru a crea încrederea investitorilor în problema publică. Este foarte important ca investiția să-și aleagă clientul cu înțelepciune pentru furnizarea de servicii de subscriere. Acest lucru se datorează în principal faptului că se așteaptă ca banca să-și angajeze propriul capital. De fapt, acest pas a devenit și mai important acum, deoarece start-up-urile cu creștere ridicată, care pot avea sau nu o stabilitate financiară aprofundată, cresc din ce în ce mai mult capitalul propriu printr-o IPO. Este necesară o analiză cost-beneficiu adecvată. Să luăm un exemplu pentru a înțelege mai bine acest lucru.

exemplu

Jane Software, Un Silicon Valley creștere mare start-up are nevoie de capital de 100.000, 00 USD pentru a finanța planurile sale de expansiune. Acesta decide să exploreze opțiunea unei oferte publice inițiale (IPO). Acesta abordează Deutsche Bank (o bancă de investiții) pentru consiliere și pentru a subscrie IPO. Deutsche Bank analizează situațiile financiare ale Jane Software, planurile de extindere, capacitatea de gestionare, scenariul de piață și capacitatea investitorilor. Deoarece totul este satisfăcător, este de acord să subscrie IPO. Jane Software, la sfatul Deutsche Bank, decide să emită 10.000 de acțiuni de 10,00 USD fiecare. De asemenea, Deutsche Bank este de acord să subscrie 30% (sau 3000 de acțiuni) din IPO. IPO primește cereri de cumpărare pentru 8000 de acțiuni, ceea ce înseamnă că este sub-subscris cu 20%. Aici răspunderea Deutsche Bank este limitată la acordul de subscriere de 30%, adică –

80% din cele 3000 de acțiuni subscrise Deutsche Bank sunt subscrise

deci, 2400 de acțiuni sunt subscrise

prin urmare, Deutsche Bank trebuie să cumpere restul de 600 de acțiuni (3000 – 2400) investind 6000,00 USD din capitalul propriu în IPO.

acum să presupunem că în ziua deschiderii IPO, acțiunile Jane Software se deschid la 12,00 USD pe acțiune. Apoi, Deutsche Bank își poate vinde cele 600 de acțiuni în USD 7200.00 și poate obține un profit de USD 1200.00. Cu toate acestea, în cazul în care cota a deschis la USD 8.00, atunci poate fi nevoit să decidă să vândă stocul în pierdere sau să rețină capitalul până când acțiunile sale ajung la un preț profitabil.

indiferent, Deutsche Bank va percepe o taxă de subscriere ca procent din valoarea IPO, adică 100.000 USD.00

fuziuni &achiziții (M&a) consilieri

se poate spune că fuziuni și achiziții sunt inima și sufletul de investiții bancare. Fuziunile în sine au un domeniu de aplicare foarte larg. Există diferite tipuri de tranzacții care intră sub incidența M&a și anume – fuziuni, achiziții, oferte de licitație, achiziții de pârghie, consolidări etc. Acest lucru face ca rolul băncilor de investiții ca m&un consilier foarte larg.

există două entități implicate într-o M&o tranzacție, una este compania de cumpărare și alta este compania de vânzare. Fiecare parte angajează propriile bănci de investiții în calitate de consilieri pentru a obține valoarea maximă pentru acționarii lor.

ca parte de cumpărare M&consilier, banca de investiții analizează dacă fuziunea sau achiziția dorită de clientul său este de fapt viabilă pentru afacerea clientului sau nu. Dacă este viabil, creează o strategie M&și calculează valoarea companiei pe care clientul dorește să o cumpere. Desigur, ambele părți ale M&o tranzacție nu va veni cu aceeași evaluare și termeni. Astfel, băncile de investiții ajută, de asemenea, la negocierea acordului cu partea opusă.

băncile de investiții percepe un procent din valoarea M&a Oferte ca servicii de consultanță. Orice M &o afacere merge în valoare de milioane de dolari. Astfel, aceasta este o afacere foarte mare de plată pentru o bancă de investiții.

într-o cercetare realizată de KPMG, s-a constatat că istoric două treimi din toate tranzacțiile M& a pierd de fapt valoare pe piața bursieră. Prin urmare, putem înțelege natura precară a acestor tranzacții.

vânzări, tranzacționare& brokeraj corporativ

în cadrul vânzărilor și tranzacționării, funcția principală a unei bănci de investiții este de a facilita cumpărarea și vânzarea de valori mobiliare și alte instrumente financiare între Banca de investiții și clienții instituționali mari sau investitorii cu valoare netă ridicată. Aici băncile de investiții abordează clienți mari pentru a sugera idei de tranzacționare profitabile. Ei efectuează și finalizează comerțul în numele clientului lor și percep comisioane sau brokeraj de la cumpărare și vânzare.

este important de menționat că tranzacțiile efectuate de băncile de investiții sunt foarte diferite de cele efectuate de casele de brokeraj. Aceste tranzacții sunt diferite în două moduri. În primul rând, băncile de investiții distrează doar investitorii mari, care au capacitatea de a efectua tranzacții de mare valoare, în timp ce casele de brokeraj oferă serviciile sale chiar și unui mic investitor. În al doilea rând, fluxul tranzacției unei bănci de investiții este că investitorii tranzacționează la sfatul băncilor de investiții, în timp ce în casele de brokeraj brokerii instrumentează de obicei tranzacțiile așa cum le cer investitorii.

în ultimii ani, băncile de investiții au început să facă propriile sale produse financiare pentru a pitch pentru investitori. Produsele pot fi un amestec de acțiuni, acțiuni plus datorii sau un amestec de toate valorile mobiliare, cum ar fi acțiuni, datorii, mărfuri și instrumente derivate.

de asemenea, băncile de investiții ajută investitorii în acoperirea riscurilor prin tranzacționarea instrumentelor derivate.

Asset Management Services

Asset management este o altă afacere foarte profitabilă pentru băncile de investiții. În multe cazuri, băncile de investiții servesc ca manageri de active personalizate pentru clienții lor. Clienții unei bănci de investiții pentru serviciile lor de gestionare a activelor includ companii mari de asigurări, departamente guvernamentale provident fund și altele asemenea. Băncile de investiții creează un portofoliu eficient pentru clientul lor, care oferă randamente maxime pentru un anumit risc pe care Clientul este gata să îl suporte. Este evident că, în astfel de cazuri, activele administrate sunt foarte mari, iar băncile de investiții percep un comision care reprezintă un procent din activul administrat.

cercetare

cercetarea nu este principalul centru de profit pentru băncile de investiții, dar este necesar să se sprijine celelalte divizii de profit. Majoritatea băncilor de investiții găzduiesc un departament de cercetare intern, unde analiștii lucrează la cercetarea acțiunilor și a altor valori mobiliare. Cercetarea de capital ajută departamentul de vânzări și tranzacționare să vină cu idei de tranzacționare cu profit ridicat. Băncile de investiții angajează analiști de înaltă calitate pe partea de cumpărare și pe partea de vânzare pentru a veni cu o evaluare extrem de precisă a capitalurilor proprii.

Mai mult, băncile de investiții fac, de asemenea, cercetări de înaltă calitate în domeniile macroeconomiei, scenariului de piață, scenariilor politice, analizei creditelor și altor analize cantitative. Acest lucru ajută toate celelalte divizii de profit ale băncilor de investiții să ia o decizie precisă în cunoștință de cauză. De exemplu, este important să aveți o analiză aprofundată a creditului înainte de a face o investiție pentru servicii de subscriere sau ar fi fructuos să înțelegeți scenariul pieței și factorii macroeconomici înainte de a decide cel mai bun moment pentru lansarea unei oferte publice inițiale.astfel, putem concluziona că serviciile bancare de investiții sunt mari și complexe, dar este o afacere foarte profitabilă.1