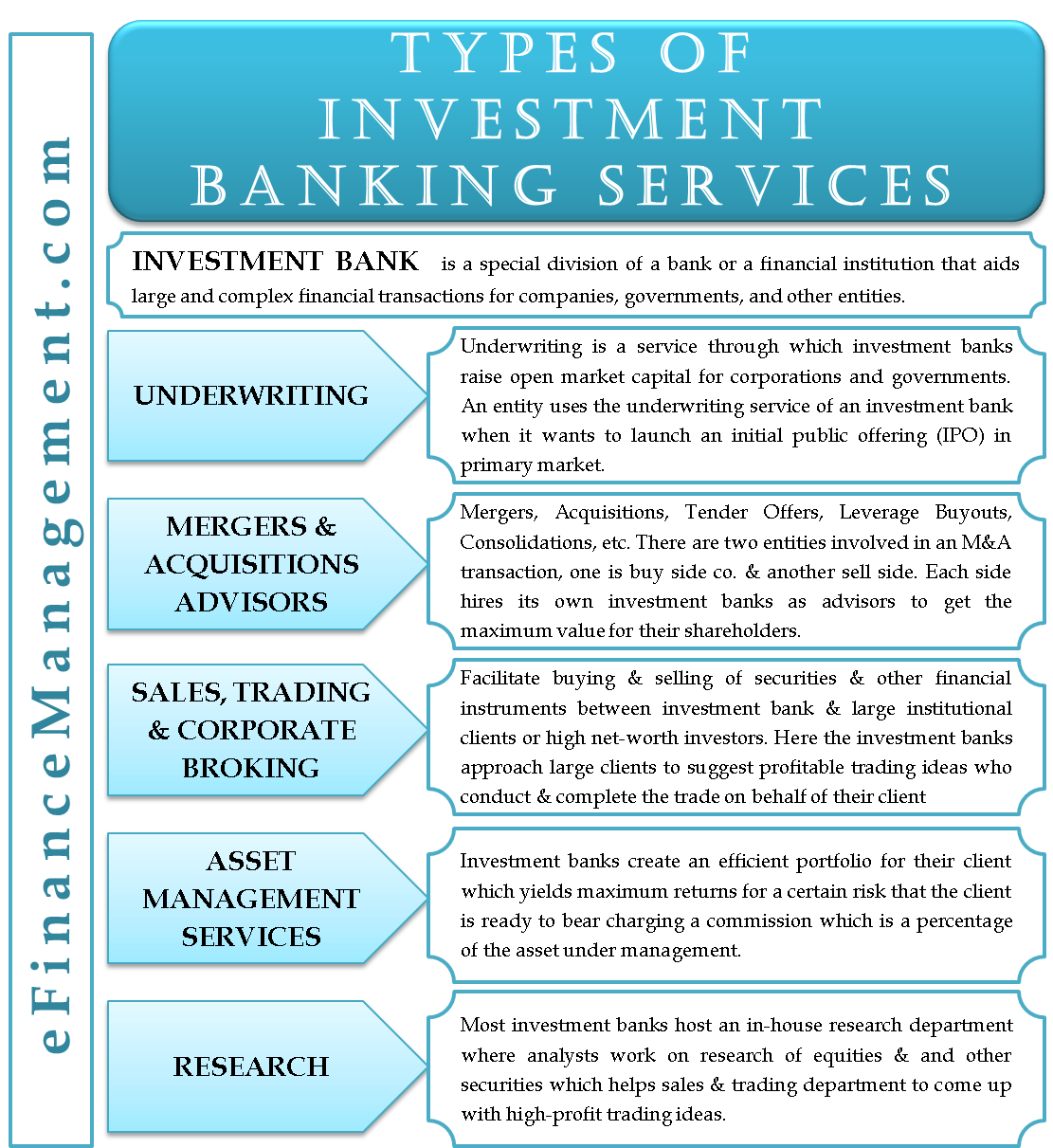

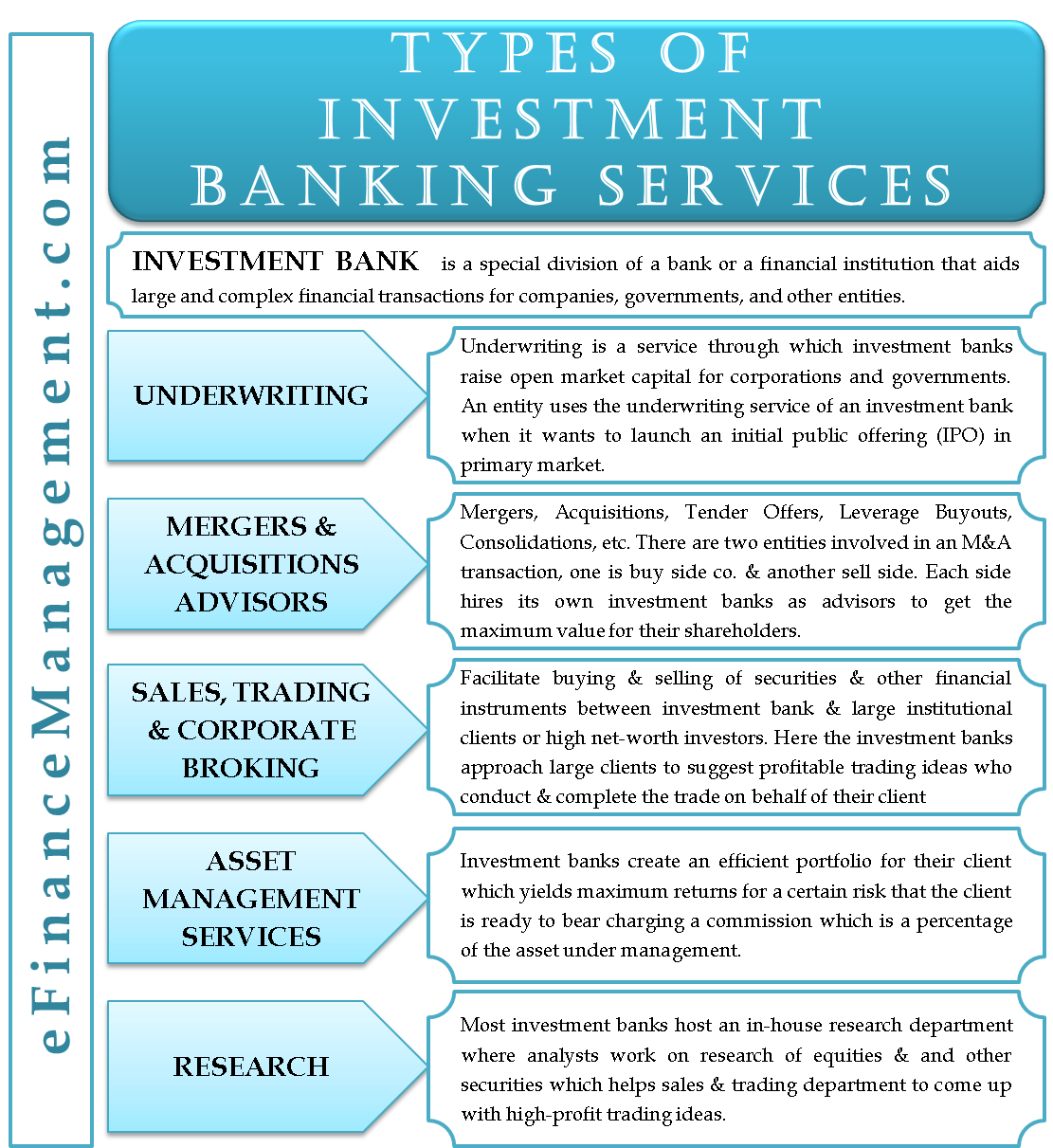

Arten von Investmentbanking-Dienstleistungen

Eine Investmentbank ist eine spezielle Abteilung einer Bank oder eines Finanzinstituts, die große und komplexe Finanztransaktionen für Unternehmen, Regierungen und andere Unternehmen unterstützt. Investment Banking ist ein sehr weites und subjektives Phänomen und kann auf verschiedene Arten strukturiert werden. In diesem Artikel werden wir einen ganzheitlichen Ansatz verfolgen und versuchen, jeden Service, den eine Investmentbank anbietet, im Detail zu verstehen.

Arten von Investmentbanking-Dienstleistungen

Im Folgenden finden Sie die von Investmentbanken erbrachten Dienstleistungen:

Underwriting

Wir können das Underwriting als eines der Hauptgeschäftsfelder einer Investmentbank bezeichnen. Underwriting ist eine Dienstleistung, durch die Investmentbanken offenes Marktkapital für Unternehmen und Regierungen beschaffen. Ein Unternehmen nutzt den Zeichnungsservice einer Investmentbank, wenn es einen Börsengang (IPO) auf dem Primärmarkt durchführen möchte.

In ihrer Rolle als Underwriter planen Investmentbanken zunächst die gesamte öffentliche Emission. Es versteht den notwendigen Kapitalbedarf, warum der Kunde das Kapital aufbringen möchte usw. Zweitens untersucht es die Marktbedingungen. In dieser Phase werden die Marktbedingungen, der Zielmarkt und die Risikobereitschaft, Sensibilität, die wirtschaftlichen und politischen Bedingungen usw. des Anlegers analysiert. Schließlich strukturiert die Investmentbank auf der Grundlage all dieser Analysen die öffentliche Emission und lanciert sie.

Bei der Mehrzahl der Transaktionen verpflichtet sich die Investmentbank als Underwriter, einen bestimmten Prozentsatz ihres Eigenkapitals in die öffentliche Emission zu investieren, wenn die Emission nicht vollständig gezeichnet ist. Dies dient hauptsächlich dazu, das Vertrauen der Anleger in die öffentliche Emission zu schaffen. Es ist sehr wichtig, dass die Investition ihren Kunden mit Bedacht für die Bereitstellung von Underwriting-Dienstleistungen auswählt. Dies liegt vor allem daran, dass erwartet wird, dass die Bank ihr eigenes Kapital bindet. Tatsächlich ist dieser Schritt jetzt noch wichtiger geworden, da wachstumsstarke Start-ups, die möglicherweise über eine gründliche finanzielle Stabilität verfügen oder nicht, zunehmend Eigenkapital durch einen Börsengang beschaffen. Eine ordnungsgemäße Kosten-Nutzen-Analyse ist erforderlich. Nehmen wir ein Beispiel, um dies besser zu verstehen.

Beispiel

Jane Software, ein wachstumsstarkes Start-up aus dem Silicon Valley, benötigt Kapital von USD 100.000,00, um seine Expansionspläne zu finanzieren. Sie beschließt, die Option eines Börsengangs (IPO) zu prüfen. Es wendet sich an die Deutsche Bank (eine Investmentbank), um den Börsengang zu beraten und zu zeichnen. Die Deutsche Bank analysiert den Jahresabschluss, die Expansionspläne, die Managementfähigkeit, das Marktszenario und die Investorenkapazität der Jane Software. Da alles zufriedenstellend ist, stimmt es zu, den Börsengang zu zeichnen. Jane Software beschließt auf Anraten der Deutschen Bank, 10.000 Aktien zu je 10,00 USD auszugeben. Außerdem stimmt die Deutsche Bank zu, 30% (oder 3000 Aktien) des Börsengangs zu zeichnen. Der Börsengang erhält Kaufanfragen für 8000 Aktien, was bedeutet, dass er um 20% unterzeichnet wird. Hier ist die Haftung der Deutschen Bank auf ihre 30% ige Zeichnungsvereinbarung beschränkt, d. h. –

80% der 3000 gezeichneten Deutsche Bank–Aktien sind gezeichnet

Also sind 2400 Aktien gezeichnet

Daher muss die Deutsche Bank die verbleibenden 600 Aktien (3000 – 2400) kaufen, indem sie USD 6000,00 ihres eigenen Kapitals in den Börsengang investiert.

Am Eröffnungstag des Börsengangs eröffnen Jane Software-Aktien bei USD 12,00 pro Aktie. Dann kann die Deutsche Bank ihre 600 Aktien zu 7200,00 USD verkaufen und einen Gewinn von 1200,00 USD erzielen. Allerdings, wenn die Aktie bei USD 8 eröffnet.00, dann muss es möglicherweise entscheiden, die Aktie mit Verlust zu verkaufen oder das Kapital zu halten, bis seine Aktien einen profitablen Preis erreichen.

Unabhängig davon wird die Deutsche Bank eine Zeichnungsgebühr in Höhe von USD 100.000 auf den Wert des Börsengangs erheben.00

Fusionen & Akquisitionen (M&A) Berater

Man kann sagen, dass Fusionen und Übernahmen das Herz und die Seele des Investmentbankings sind. Fusionen selbst haben einen sehr breiten Anwendungsbereich. Es gibt verschiedene Arten von Transaktionen, die unter M&A fallen, nämlich Fusionen, Übernahmen, Übernahmeangebote, Leverage–Buyouts, Konsolidierungen usw. Dies macht die Rolle der Investmentbanken als M&A Berater sehr breit.

Es gibt zwei Entitäten, die an einer M&Transaktion beteiligt sind, eine ist die Buy Side Company und eine andere ist die Sell Side Company. Jede Seite stellt ihre eigenen Investmentbanken als Berater ein, um den maximalen Wert für ihre Aktionäre zu erzielen.

Als Buy-Side M&A Berater analysiert die Investmentbank, ob die von ihrem Kunden gewünschte Fusion oder Akquisition für das Geschäft des Kunden tatsächlich rentabel ist oder nicht. Wenn möglich, erstellt es eine M&Eine Strategie und berechnet den Wert des Unternehmens, das der Kunde kaufen möchte. Natürlich werden beide Parteien der Transaktion&Eine Transaktion wird nicht mit der gleichen Bewertung und Bedingungen kommen. So helfen Investmentbanken auch bei der Aushandlung des Deals mit der Gegenpartei.

Investmentbanken berechnen einen Prozentsatz des Wertes der M&A-Deals als Beratungsleistungen. Jeder M&Ein Deal hat einen Wert von mehreren Millionen Dollar. Dies ist also ein sehr hochbezahltes Geschäft für eine Investmentbank.

In einer Untersuchung von KPMG wurde festgestellt, dass historisch gesehen zwei Drittel aller M&A-Transaktionen an der Börse tatsächlich an Wert verlieren. Daher können wir die prekäre Natur dieser Transaktionen verstehen.

Vertrieb, Handel & Unternehmensvermittlung

Unter Vertrieb und Handel besteht die Hauptaufgabe einer Investmentbank darin, den Kauf und Verkauf von Wertpapieren und anderen Finanzinstrumenten zwischen der Investmentbank und großen institutionellen Kunden oder vermögenden Anlegern zu erleichtern. Hier wenden sich die Investmentbanken an große Kunden, um profitable Handelsideen vorzuschlagen. Sie führen und vervollständigen den Handel im Namen ihres Kunden und berechnen Provisionen oder Maklergebühren für den Kauf und Verkauf.

Es ist wichtig zu beachten, dass sich die Transaktionen der Investmentbanken stark von denen der Brokerhäuser unterscheiden. Diese Transaktionen unterscheiden sich in zweierlei Hinsicht. Erstens unterhalten die Investmentbanken nur große Investoren, die in der Lage sind, hochwertige Transaktionen durchzuführen, während Maklerhäuser ihre Dienste auch einem kleinen Investor anbieten. Zweitens besteht der Transaktionsfluss einer Investmentbank darin, dass die Anleger auf Anraten von Investmentbanken handeln, während die Broker in Brokerhäusern die Transaktionen in der Regel so instrumentieren, wie es die Anleger von ihnen verlangen.

In den letzten Jahren haben die Investmentbanken begonnen, ihre eigenen Finanzprodukte für die Investoren zu entwickeln. Die Produkte können eine Mischung aus Aktien, Aktien plus Schulden oder eine Mischung aller Wertpapiere wie Aktien, Schulden, Rohstoffe und Derivate sein.

Auch die Investmentbanken helfen Investoren bei der Absicherung von Risiken durch Derivatehandel.

Asset Management Services

Asset Management ist ein weiteres sehr lukratives Geschäft für Investmentbanken. In vielen Fällen dienen Investmentbanken ihren Kunden als personalisierte Vermögensverwalter. Zu den Kunden einer Investmentbank für ihre Vermögensverwaltungsdienste gehören große Versicherungsunternehmen, staatliche Versorgungsfondsabteilungen und dergleichen. Investmentbanken erstellen für ihre Kunden ein effizientes Portfolio, das bei einem bestimmten Risiko, das der Kunde zu tragen bereit ist, maximale Renditen erzielt. Es ist offensichtlich, dass in solchen Fällen das verwaltete Vermögen sehr groß ist, und Investmentbanken berechnen eine Provision, die einem Prozentsatz des verwalteten Vermögens entspricht.

Research

Research ist nicht das wichtigste Profitcenter für die Investmentbanken, aber es ist notwendig, die anderen gewinnbringenden Bereiche zu unterstützen. Die meisten Investmentbanken verfügen über eine eigene Research-Abteilung, in der Analysten am Research von Aktien und anderen Wertpapieren arbeiten. Die Aktienforschung hilft der Verkaufs- und Handelsabteilung, gewinnbringende Handelsideen zu entwickeln. Die Investmentbanken beauftragen hochwertige Buy-Side- und Sell-Side-Analysten mit einer äußerst präzisen Aktienbewertung.

Darüber hinaus führen Investmentbanken qualitativ hochwertige Recherchen in den Bereichen Makroökonomie, Marktszenario, politische Szenarien, Kreditanalyse und andere quantitative Analysen durch. Dies hilft allen anderen gewinnbringenden Bereichen der Investmentbanken, eine präzise informierte Entscheidung zu treffen. Zum Beispiel ist es wichtig, eine gründliche Kreditanalyse durchzuführen, bevor Sie eine Investition in Underwriting-Dienstleistungen tätigen, oder es wäre fruchtbar, das Marktszenario und die makroökonomischen Faktoren zu verstehen, bevor Sie den besten Zeitpunkt für die Einführung eines Börsengangs festlegen.

Daraus können wir schließen, dass Investmentbanking-Dienstleistungen groß und komplex sind, aber ein sehr lukratives Geschäft sind.1